HALVERS WOCHE

Robert Halver

28. März 2024

Konsequente Inflationsbekämpfung? Der Geist ist willig, aber das Fleisch ist…

Die Inflation hat ihren Höhepunkt überschritten und ist im Trend rückläufig. Doch droht sie über massive staatliche Ausgabeprogramme, Energie-, Rohstoff-, Lohn- und Mietpreissteigerungen oder auch staatliche Abgabenerhöhungen wieder Steherqualitäten auszubilden. Daher müssten die Notenbanken eigentlich ihre Zinserhöhungen und ihren Liquiditätsentzug konsequent fortsetzen. Doch im Vergleich zu früheren Stabilitätskämpfen zeigen sie sich heutzutage viel pazifistischer.

An der schnöden Realität kommt die Geldpolitik nicht vorbei

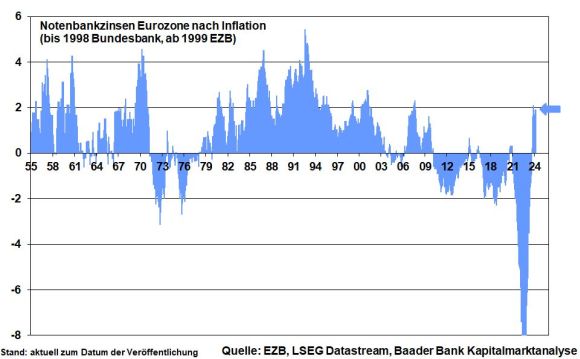

In der Kapitalmarktanalyse bin ich ein „Dinosaurier“ und werde immer trauriger. Denn in meinen jungen Berufsjahren, also vor dem Aufschlag diverser Krisen, wurde Inflation noch an der Wurzel bekämpft. Bevor Unkraut auch nur die Chance hatte, zu sprießen, hatte unsere „Stabilitäts-Bundesbank“ den Rasenmäher schon gestartet. Unter ihrem Regime lagen die Zinsen meistens über der Inflation.

Aber wie konsequent kann der tatsächliche Kampf für Preisstabilität – ich meine nicht den verbalen – heutzutage noch geführt werden? Theoretisch kann man die Inflation geldpolitisch auf zwei Prozent oder sogar noch niedriger drücken. Man muss praktisch nur eine konjunkturelle Depression und/oder Systemkrisen zulassen. Das wird keine Notenbank zulassen.

Mittlerweile ist die staatliche und private Verschuldung der Welt und vor allem der USA ist mit krankhafter Zuckersucht vergleichbar. Einen Zuckerentzug über eine restriktive Zins- und Liquiditätspolitik, der zu depressiver konjunktureller Verstimmung führt, will man nicht riskieren.

Und in einem weltweit brutalen Wettbewerb um den produktivsten Standort kann kein Staat mehr die umfangreichen Ausgabenprogramme für Infrastruktur, Digitalisierung, Energiewende oder Verteidigung aus der eigenen Kasse bezahlen. Ebenso schlummern in vielen Bilanzen vieler Banken viele schlechte Gewerbeimmobilien. Will man noch einmal eine Finanzkrise riskieren? Ohne genügend Zucker der Notenbanken wäre das Leben nicht mehr süß, sondern sauer.

Eine besondere Saure Gurken-Zeit erlebt zurzeit Deutschland. Der scheinbar endlose Traum günstigster Energieimporte aus Russland, grenzenloser Exporte nach China und militärischer Trittbrettfahrerei bei den USA ist ausgeträumt. Zugleich haben wir uns in den Jahren der Niedrigzinsen immer höhere Sozialleistungen erlaubt. Jetzt wird uns die Rechnung präsentiert. Doch wer soll sie bezahlen?

Nahm die Geldpolitik früher mit dem Teleobjektiv nur die Inflation ins Visier, muss sie heute das Weitwinkelobjektiv nutzen, um die vielen Strukturprobleme aufzunehmen. Im Zweifel für den Angeklagten: Konjunktur- und System- gehen vor Preisstabilität.

Die Inflation ist gekommen, um zu bleiben

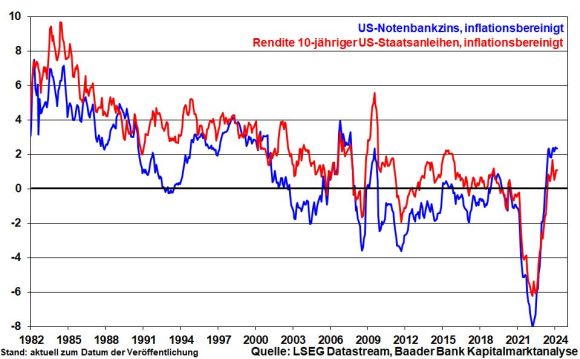

Aber Moment, haben die Fed und EZB zur Inflationsbekämpfung nicht die schnellste Zinswende nach oben aller Zeiten vollzogen? Ja, das haben sie, aber von einer ultratiefen Basis aus. Zudem haben sie sich lange Zeit gelassen, da die Gründe für Inflation angeblich nur vorübergehend waren. Genau damit hat man jedoch dem Unkraut der Preissteigerung Gelegenheit gegeben, zu gedeihen. Ohnehin ist das Ende der Zinserhöhungen hüben wie drüben längst erreicht und finden ab Sommer Zinssenkungen statt. Nicht zuletzt sind der reale US-Notenbankzins bzw. die realen US-Anleiherenditen im historischen Vergleich eher Waisenkinder. Es muss mehr Inflation gewagt werden.

So spricht viel dafür, dass der aktuelle Rückgang der Inflation nur ein Pyrrhus-Sieg war. Oder glaubt jemand, dass Unternehmen oder Papa Staat erhöhte Lohnsteigerungen, Gebühren und Abgaben nicht an die sehr verehrten Kunden und Mitbürger weitergeben? Träumen Sie weiter!

Ich glaube sowieso, dass die fast 40 Jahre im Trend gefallene Inflation nur eine, wenn auch lange, Ausnahme von der historischen Regel war. In der Umkehrung von Murphys Gesetz kamen alle desinflationären Argumente gleichzeitig zusammen. Vor allem das kostenseitig unschlagbare Asien machte Inflation zu einem Begriff, den man im Lexikon nachschlagen musste. Diese Happy Hour ist schon wegen der Begrenzung der Abhängigkeit von China vorbei.

Und dann zur Inflation selbst. Haben Sie den Eindruck, dass ihre Lebenshaltungskosten nur in Höhe der offiziellen Inflation steigen? Die Frage ist dann zu bejahen, wenn Sie nur von Luft und Liebe leben.

Übrigens freut sich jeder Finanzminister über Inflation, die Zinszahlungen möglichst auffrisst. Wo immer mehr Schulden sind, muss es auch etwas geben, das sie beherrschbar macht.

Holen Sie sich ihre Inflation zurück

Ein Hit der Kölsch-Rockband BAP heißt „Verdamp lang her“. Ja, es ist verdammt lange her, dass Inflation geldpolitisch unerbittlich bekämpft wurde.

Und für die Zinssparer hält der Song auch eine Zeile parat: „Nit resigniert, nur reichlich desillusioniert.“ Zinssparen, dass nach Inflation wirklich Spaß macht, ist die Desillusion der Nominalillusion.

Immerhin, Inflation ist ein Treiber der sachkapitalistischen Anlageformen Aktien und Gold. Wie schön, dass es eine Alternative zu Zinspapieren gibt.

Rechtliche Hinweise / Disclaimer und Grundsätze zum Umgang mit Interessenkonflikten der Baader Bank AG: https://www.roberthalver.de/Newsletter-Disclaimer-725

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandenen Inhalte von Dritten oder Links zu Websites Dritter ("fremde Inhalte") haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen, und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde, bzw. die Urheber der Inhalte.

Weitere News

4. Februar 2026

Paul Pleus Monatsbericht: Januar 2026

4. Februar 2026

RoboMarkets – Technische Analyse DAX (04.02.2026): Konsolidierung und Widerstände

4. Februar 2026

Kevin Warsh – Nur eine Taube im Falkenkostüm?

29. Januar 2026

Finanzwoche vom 29.01.2026

29. Januar 2026

RoboMarkets – Technische Analyse DAX (29.01.2026): Konsolidierung hält an

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Diese Inhalte stellen ausschließlich die Meinung des Autors dar. Es handelt sich dabei nicht um eine Beratung irgendeiner Art (weder steuerrechtlich noch hinsichtlich der Allokation Ihrer Finanzen, der Tätigung eines Investments oder ähnlichem). Dieses Informationsangebot kann keine individuelle Beratung ersetzen und ist auch nicht als solche gedacht. Wir übernehmen keine Verantwortung und keine Haftung für Entscheidungen, Handlungen oder Unterlassungen, die der Nutzer aufgrund dieser Website und der darin enthaltenen Informationen trifft.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.