HALVERS WOCHE

Robert Halver

19. Oktober 2022

Unter den Notenbanken ist die Fed der Leitwolf mit allen auch negativen Folgen

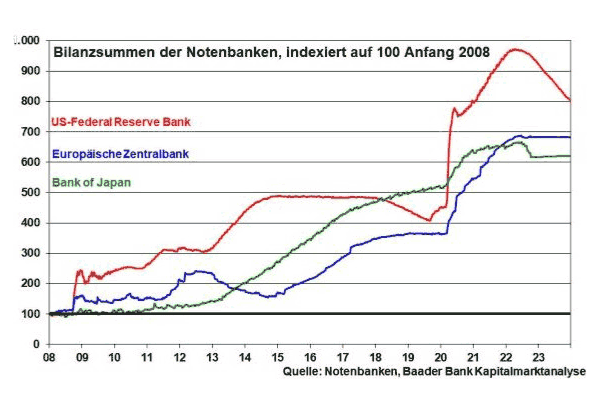

Die US-Notenbank hat ihre Happy Hour beendet und sich stattdessen Inflationsbekämpfung auf die Fahnen geschrieben. Was aus rein amerikanischer Sicht Sinn macht, kann für den Rest der Welt gravierende wirtschaftliche Konsequenzen haben. Als Mutter aller Notenbanken trägt sie nicht nur nationale, sondern auch große internationale Verantwortung. Dieser muss sie gerecht werden.

Wer zu spät kommt, muss stärker auf die Zinsbremse treten

Die Zeiten sind lange vorbei, als sich das ausgeschüttete Füllhorn der US-Notenbank weitestgehend nur in euphorischen Kursen an Wall Street und hohen Immobilienpreisen niederschlug. Längst hat das viele und zinsgünstige Geld, dem nur begrenzte Waren und Dienstleistungen gegenüberstehen, die Verbraucherinflation erreicht. Wie nicht mehr seit den 80er Jahren wird die Kaufkraft der Amerikaner regelrecht durch den Wolf gedreht.

Und so hat die Fed ihr Herz für Preisstabilität entdeckt. Da sie zu lange an das Märchen der nur vorübergehenden Inflationsbeschleunigung glaubte, verfolgt sie einen herzhaften Leitzinserhöhungskurs. Dazu hat sie auch aus der bis zum Rand mit Liquidität gefüllten Badewanne den Stöpsel gezogen, so dass jeden Monat knapp 100 Mrd. Dollar abfließen können.

Dass wirklich sinkende Preisraten bislang noch nicht zu erkennen sind, spricht ad hoc für eine weiter harte Zinsknute der Fed.

Schon bei Richard Nixon hieß es: „Der Dollar ist unsere Währung, aber euer Problem“

Genau hier beginnt die internationale Verantwortung der US-Geldpolitik. Als Hüterin der Weltleitwährung Dollar ist sie so etwas wie der Leitwolf unter den Zentralbanken, dem sich alle anderen unterordnen müssen. Zieht die Fed die Zügel an, führt dies zu weltweiten Dominoeffekten. Des einen Freud, des andern Leid: Zinserhöhungen in den USA sind ein legitimes Mittel, um die nationale Inflation zu drücken. Und da sie den US-Dollar ansteigen lassen, wird Amerika auch noch importseitige Inflationsentspannung beschert.

Allerdings findet in anderen Ländern der genau umgekehrte Effekt statt. Davon kann auch der Euro ein Liedchen singen, der seit Jahresende 2021 gegen die amerikanische Währung um ca. 20 Prozent abgewertet hat. Die ohnehin gestiegenen Rohstoffpreise in Europa werden, da sie in Dollar notieren, massiv geboostert.

Je mehr sich also die Fed der Inflationsbekämpfung verpflichtet, umso mehr erhöht sich ebenso der importierte Preisdruck.

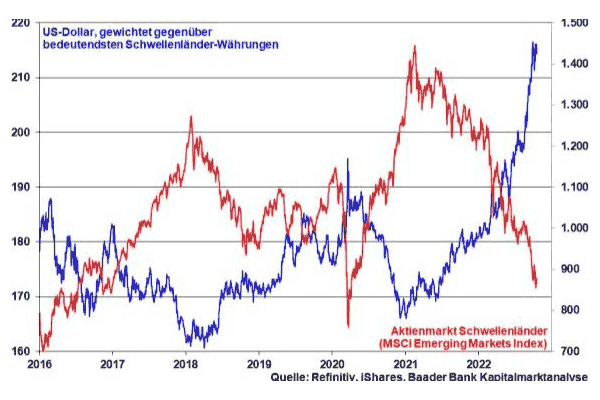

Am Fliegenfänger der US-Notenbank hängen vor allem die Schwellenländer. Sie sind dreifach geschädigt. Galoppierende Importpreise machen auch ihnen das Leben schwer. Dazu sind sie auch noch massiv in US-Dollar ver- bzw. überschuldet. Steigende US-Zinsen bei steigender US-Währung machen ihnen den Schuldendienst schwer. Nicht zuletzt leiden sie unter dem wirtschaftsschädigenden Kapitalabfluss in das zinsattraktive und aufwertende Amerika. Die gegenläufige Bewegung von US-Dollar und Aktienmärkten in den Emerging Markets bestätigt dieses Bild

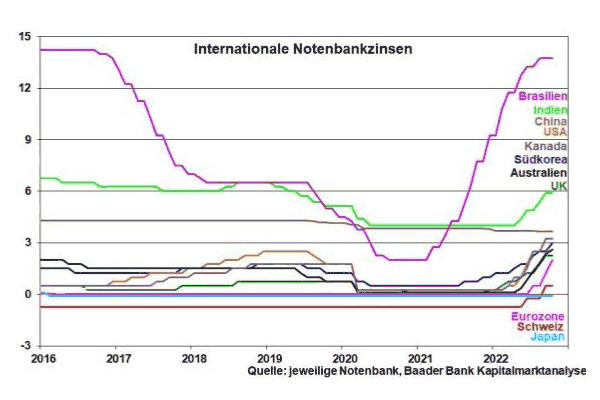

Zur Minderung von importiertem Preisdruck und Kapitalabfluss sind auch sie gezwungen, ihre Leitzinsen zu erhöhen.

Überhaupt, da der US-Dollar immer noch das Maß aller Währungs-Dinge und Amerika immer noch der sichere Anlage-Hafen ist, muss ihr Zinserhöhungskurs markant höher ausfallen, um sich der Währungsabwertung entgegenzustellen. Tatsächlich haben Zinsrestriktionen in den Schwellenländern eine ganz andere Dimension als in Industrieländern.

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandenen Inhalte von Dritten oder Links zu Websites Dritter ("fremde Inhalte") haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen, und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde, bzw. die Urheber der Inhalte.

Weitere News

4. Februar 2026

Paul Pleus Monatsbericht: Januar 2026

4. Februar 2026

RoboMarkets – Technische Analyse DAX (04.02.2026): Konsolidierung und Widerstände

4. Februar 2026

Kevin Warsh – Nur eine Taube im Falkenkostüm?

29. Januar 2026

Finanzwoche vom 29.01.2026

29. Januar 2026

RoboMarkets – Technische Analyse DAX (29.01.2026): Konsolidierung hält an

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Diese Inhalte stellen ausschließlich die Meinung des Autors dar. Es handelt sich dabei nicht um eine Beratung irgendeiner Art (weder steuerrechtlich noch hinsichtlich der Allokation Ihrer Finanzen, der Tätigung eines Investments oder ähnlichem). Dieses Informationsangebot kann keine individuelle Beratung ersetzen und ist auch nicht als solche gedacht. Wir übernehmen keine Verantwortung und keine Haftung für Entscheidungen, Handlungen oder Unterlassungen, die der Nutzer aufgrund dieser Website und der darin enthaltenen Informationen trifft.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.