Fonds – ein wichtiges Element Ihrer Investitionsstrategie

Das A und O jeder langfristig erfolgreichen Geldanlage besteht darin, das Risiko geschickt zu streuen und die gewünschte Strategie zu verfolgen – und trotzdem das Ziel einer nachhaltigen guten Rendite nicht aus den Augen zu verlieren. Alles auf eine Aktie zu setzen, ist mehr als leichtsinnig.

Deshalb verteilen sinnvoll strukturierte Portfolios das Risiko. Der einfachste Weg ist ein Investment in Fonds.

Was ist ein Fonds?

Ein Fonds sammelt Kapital vieler Anleger und bündelt dies zu einer Strategie. Das eingesammelte Kapital wird je nach Strategie in mehrere Vermögenswerte investiert.

Dabei kann das Kapital in verschiedene Assetklassen wie Aktien, Immobilien, Rohstoffe, Krypto, Obligationen, Staatsanleihen, Währungen investiert werden. Ein Teil des Gesamtkapitals wird als liquide Mittel gehalten. Mittlerweile sind mehr als 10.000 verschiedene Fonds erhältlich. Investmentfonds sind sehr vielfältig und unterscheiden sich in Form, Funktionsweise und Inhalt voneinander. Fonds können unter anderem unterschieden werden nach:

- Zusammensetzung – Asset Allocation

- Assetklassen

- Geografischer Fokus

- Themenspezifische Einschränkungen

- Risikoklasse

- Zeitlicher Horizont

- Ethnische sowie ökologische Aspekte

- Und viele weitere, die wir in diesem Artikel beleuchten

Fonds können bei Banken, Online-Brokern oder speziellen Fondsvermittlern gekauft werden. Einige Fonds können erst ab Einstiegs-Beträgen von 100.000€ und mehr erworben werden. Andere Fonds wiederum können bereits ab einem monatlichen Betrag von bereits 25€ gekauft werden.

Gewinne werden bei Fonds durch Zinszahlungen, Dividenden und Kurssteigerungen der investierten Assets generiert.

Wie wird das Risiko am besten verteilt?

Es gibt eine Vielzahl von Investmentfonds, mit ganz unterschiedlichen Schwerpunkten. So bündeln Aktienfonds eine Vielzahl von Aktien, Immobilienfonds verschiedene Immobilien, bei Rentenfonds sind es festverzinsliche Wertpapiere wie Anleihen oder Pfandbriefe. Darüber hinaus gibt es Mischfonds, die – der Name verrät es – verschiedene Assetklassen mischen, also beispielsweise Aktien, Anleihen und Rohstoffe. Das Ziel besteht darin, durch die optimale Mischung die Risiken abzupuffern und den bestmöglichen Wertzuwachs zu erreichen. Es gibt zwei grundsätzlich unterschiedliche Ansätze, dieses Ziel zu erreichen.

Was sind aktiv gemanagte Fonds?

Egal welche Ausrichtung der Fonds hat: Fondsmanager wollen „den Markt schlagen“. Deshalb beobachten Fondsmanager den Markt und justieren die Zusammensetzung ihrer Fonds bei Bedarf, um dieses Ziel zu erreichen.

Für die eingesetzte Expertise und den damit verbundenen Aufwand werden die Fondsmanager bezahlt. Ein bestimmter Prozentsatz vom verwalteten Fondsguthaben fließt daher ans Management – zu Lasten der Fondsrendite.

Was sind passive Fonds?

Den Markt auf Dauer zu schlagen ist ausgesprochen schwierig. Es gibt nur wenige aktiv gemanagte Fonds, deren Managern das konsequent über Jahre hinweg gelingt. Deshalb werden Index- oder ETF-Fonds immer beliebter: Diese „passiven“ Fonds bilden „nur“ einen Index wie Dax oder Euro Stoxx ab. Die Kosten für das Fondsmanagement entfallen.

Bricht der jeweilige Index ein, schlägt das voll auf den ETF-Fonds und seine Performance durch, da kein Fondsmanager gestaltend eingreifen kann.

Für klar definierte Indizes lassen sich schlüssige ETF-Fonds zusammenstellen. Hier empfehlen wir grundsätzlich, auf ETF zu setzen. Anders sieht es bei speziellen Marktsegmenten aus, für die es keinen Index gibt. Hier können Fondsmanager ihre Expertise voll ausspielen.

Die Rendite

Gewinne setzen sich zum einen aus Zinsen und Dividenden zusammen. Diese werden bei ausschüttenden Fonds oftmals im Quartal oder auch jährlich ausgezahlt. Bei einem thesaurierenden Fonds werden diese Gewinne reinvestiert und weitere Fondsanteile erworben. Wenn die im Fonds gekauften Assets wie Aktien Kursgewinne verbuchen können, steigt auch der Anteilswert des Fonds.

Sparplan vs. Einmalanlage

Sie können in Fonds mit einer Einmalanlage investieren. Viele Fonds bieten zudem die Möglichkeit, mit einem Sparplan regelmäßig Fondsanteile zu erwerben. Gerade für langfristige Investmentziele bietet diese Form des Sparens einen Vorteil, den sogenannten Cost Average Effekt. Dabei kaufen Sie regelmäßig Anteile mit einem gleichbleibenden Investitionsbetrag. Fällt zwischenzeitlich der Kurs des Fonds erhalten Sie für den gleichen Investitionsbetrag mehr Fondsanteile. Liegt der Kurs des Fonds höher, können für den Betrag weniger Anteile erworben werden. Durch regelmäßiges Sparen verteilt sich so das Kursschwankungsrisiko und zwischenzeitliche Kursverfälle werden effektiv für weitere Anteilskäufe genutzt.

Auch eine Kombination aus einer größeren Anfangszahlung mit anschließenden, regelmäßigen, kleineren Sparbeträgen, kann sinnvoll sein.

Vorteile eines Invests in Fonds

Die Investition in Fonds bietet mehrere Vorteile:

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Die Informationen ersetzen keine auf die persönliche und finanzielle Situation zugeschnittene Beratung.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandene Inhalte von Dritten oder Links zu Websites Dritter („fremde Inhalte“) haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde bzw. die Urheber der Inhalte.

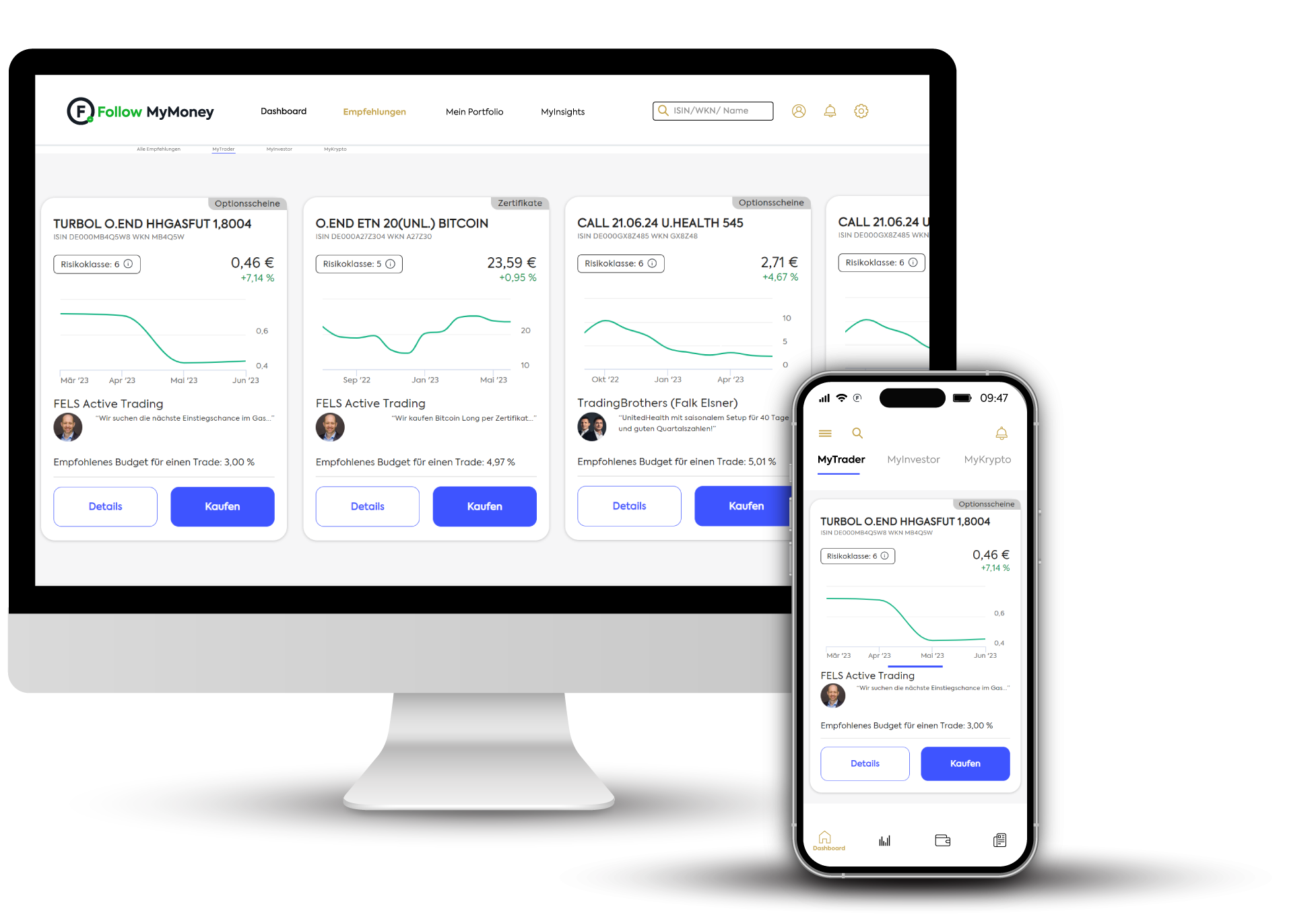

Mit einem Depot bei FollowMyMoney können Sie Ihr Geld breit gestreut in die Werte Ihrer Wahl anlegen und am Wachstum der Märkte teilhaben. Egal, ob Sie über einen ETF einen Index oder eine Branche abbilden, gezielt Einzelaktien von Erfolgsunternehmen kaufen oder in den neuen, zuletzt stark expandierenden Kryptomarkt investieren.

Bauen Sie Ihr Vermögen strategisch auf. Entsprechend Ihrer persönlichen Anlageziele und mit den Kombinationsmöglichkeiten unserer Angebote auf FollowMyMoney.