In ETF- und Indexfonds investieren

Bild: m.mphoto auf stock.Adobe

Wie kann ein Aktienindex schlauer sein als die Fondsmanager, die sich mit ihm beschäftigen? Das widerspricht dem gesunden Menschenverstand, stimmt aber trotzdem: Langfristig sind passive Indexfonds erfolgreicher als die meisten aktiv gemanagten Fonds, die sich am selben Index orientieren.

Aufbau eines Indexfonds

Ein Indexfonds, auch ETF-Fonds genannt, ist simpel aufgebaut: Er spiegelt die Zusammensetzung eines bestimmtes Index‘ 1:1 wider. Meist handelt es sich um Aktienindizes wie etwa DAX, Hang Seng oder der MSCI World Index. Es gibt allerdings auch Indizes für Renten (REXP, PEX) oder für Anleihen wie den JP Morgan Government Bond Index. Allen ETF-Fonds gemein ist, dass der jeweilige Index exakt abgebildet wird. Sobald sich die Zusammenstellung im Index ändert, vollzieht der ETF-Fonds diese Revision nach.

Alle 40 Unternehmen im DAX – um ein Beispiel zu nennen – werden also mit demselben Gewicht in den Fonds aufgenommen wie es der DAX vorgibt. Fällt ein Unternehmen raus und wird eine neue Aktiengesellschaft aufgenommen, vollzieht der Indexfonds diesen Schritt exakt nach.

Was ein Indexfonds nicht kann: Entwicklungen voraussehen. Das können Fondsmanager, die sich täglich mit diesem Index beschäftigen, viel besser. Sie wissen, welche Unternehmen sich hervorragend und welche sich eher bescheiden entwickeln – und können die Zusammensetzung der Aktiengesellschaften in ihren Fonds entsprechend ändern. Das Ziel: den Markt – also den Index – zu schlagen, um für ihre Fondsanleger die bestmögliche Rendite zu erwirtschaften. Klingt schlüssig, geradezu selbstverständlich? Umso verblüffender, dass dieses aktive Vorgehen auf Dauer selten erfolgreicher, sprich: rentabler ist als die scheinbar langweiligen Indexfonds. Nicht einmal die Hälfte der Fondsmanager, so belegen Untersuchungen, kann ihren jeweiligen Index übertreffen. Und je länger das Geld in einem bestimmten Fonds angelegt wird, desto erkennbarer schmilzt der Anteil der wirklich erfolgreichen Fondsmanager zusammen.

Fondsmanager haben noch eine weitere Herausforderung: Es reicht nicht aus, den „Markt zu schlagen“. Für ihre Expertise und den damit verbundenen Aufwand werden sie bezahlt. Ein bestimmter Prozentsatz vom verwalteten Fondsguthaben fließt daher ans Management – zu Lasten der Rendite der Anleger. Sie müssen also besonders erfolgreich arbeiten, damit die Anleger mehr als eine magere oder gar keine Rendite einstreichen können.

Wie Indexfonds laufende Kosten sparen

Erfolgreiche Geldanlagen verteilen das Risiko. Jedes sinnvoll zusammengestellte Portfolio balanciert daher Chancen und Risiken aus – je nach persönlicher Vorliebe. Der einfachste Weg, um das Risiko zu streuen, bieten Fonds – denn die investieren in verschiedene Unternehmen und setzen somit immer auf Vielfalt.

Fonds werden für die Geldanlage vor allem daraufhin ausgewählt, womit sie sich beschäftigen. Das können Regionen sein, bestimmte Branchen oder auch Assetklassen wie der Geldmarkt oder Rohstoffe. Vor der endgültigen Auswahl sollten Anleger nicht nur die Risiken und Chancen in den Blick nehmen, sondern ebenso die laufenden Kosten.

Bei aktiv gemanagten Fonds fallen Ausgabeaufschläge und Verwaltungskosten samt Gebühren für das Fondsmanagement an – all das schmälert die Rendite. Bei passiv gemanagten Indexfonds entfallen sowohl der Ausgabeaufschlag als auch die Kosten für das Fondsmanagement – gut für die Rendite.

Deshalb sind Indexfonds auch als ETF-Fonds bekannt. ETF steht für Exchange Traded Funds, also „börsengehandelter Fonds“: Sie werden über die Börse gehandelt und nicht über Fondsgesellschaften. Bei ihnen gibt es keine Fondsmanager, was die Verwaltungskosten senkt. Aktive gemanagte Fonds verlangen häufig 1,5 bis 2,0 Prozent des Kurswerts pro Jahr, bei „passiven“ ETF-Fonds liegen die Kosten fast immer unter 0,5 Prozent.

Also besser auf ETF-Fonds setzen?

Das Ziel der aktiv gemanagten Fonds besteht darin, „den Markt zu schlagen“ – also besser zu sein als der Index. Die vergangenen Jahrzehnte haben gezeigt, dass die wenigsten Fondsmanagern auf Dauer den Markt schlagen. Das bedeutet: ETF-Fonds sind nicht nur preiswerter und rentabler – sie sind auch erfolgreicher!

Allerdings muss ehrlicherweise gesagt werden: Bricht das jeweilige Marktsegment ein, schlägt das voll auf den ETF-Fond und seine Performance durch, da kein Fondsmanager gestaltend eingreifen kann.

Das Anlegerinteresse an Indexfonds sorgt dafür, dass ständig neue ETFs auf den Markt kommen. Teilweise werden sogar Indizes erfunden, um entsprechende ETF-Fonds auflegen zu können. Deshalb gibt es mittlerweile auch ETFs für Kryptowerte, Private Equity oder bestimmte Rohstoffe wie Seltene Erden. Solche Indexfonds sind hochspekulativ.

Sie wollen mehr erfahren über Fonds als Geldanlage? -> Schauen Sie sich den Artikel Geldanlage in Fonds an!

Sparpläne mit ETFs

Wegen der geringen Kosten sind ETF-Fonds gut für Sparpläne geeignet. Beim sogenannten Fondssparen investieren Anlegen monatlich eine festgelegte Summe und kaufen dafür Anteile an einem Indexfonds.

Viele Banken bieten bewusst keine ETF-Sparpläne an. Ihr Motiv: Sie wollen die Fondsmanager der angeschlossenen Fondsgesellschaften auslasten und sehen ETFs (und damit auch ETF-Sparpläne) als unerwünschte Konkurrenz für die aktiv gemanagten Fonds in ihrem Angebot.

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Die Informationen ersetzen keine auf die persönliche und finanzielle Situation zugeschnittene Beratung.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandene Inhalte von Dritten oder Links zu Websites Dritter („fremde Inhalte“) haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde bzw. die Urheber der Inhalte.

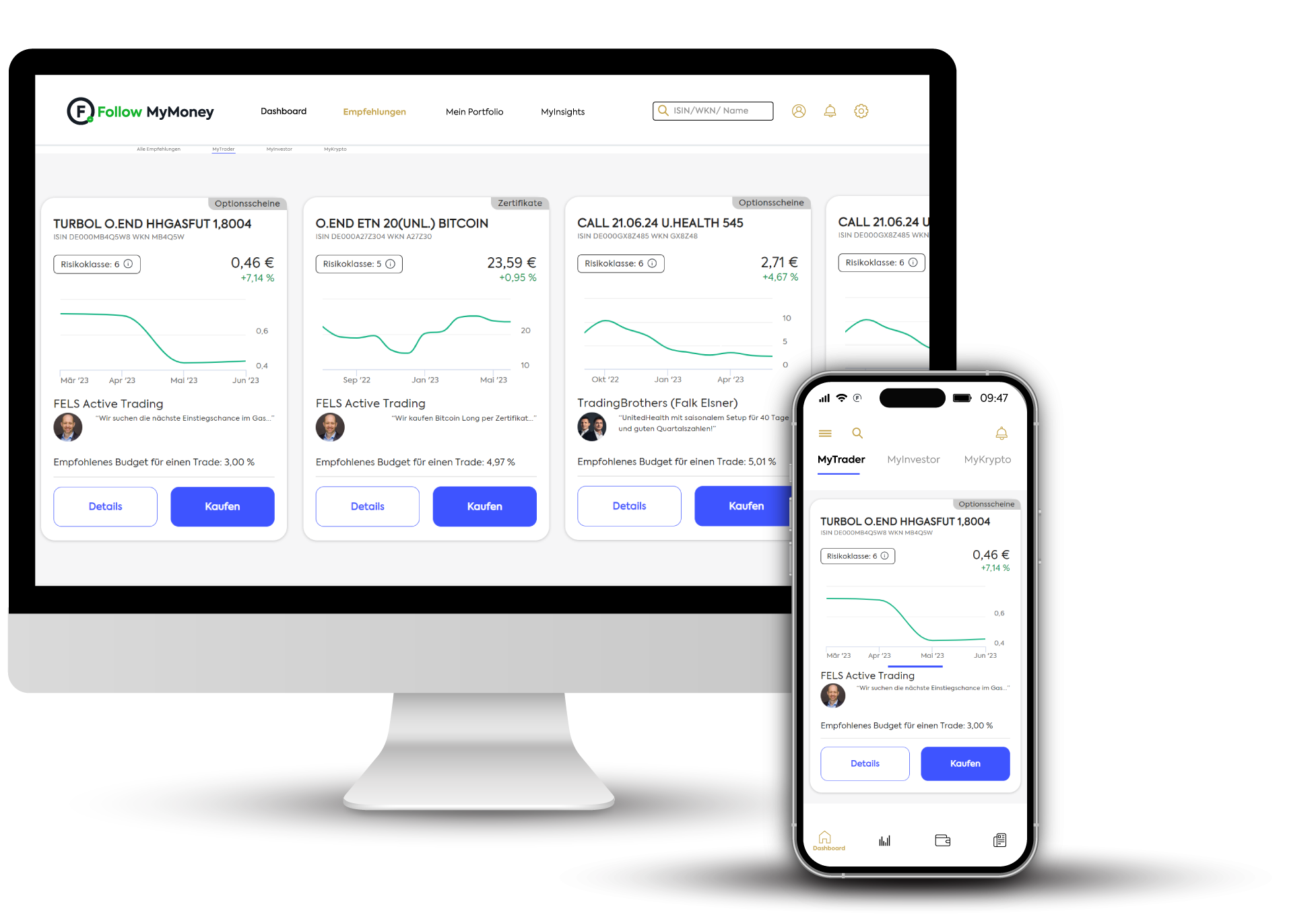

Mit einem Depot bei FollowMyMoney können Sie Ihr Geld breit gestreut in die Werte Ihrer Wahl anlegen und am Wachstum der Märkte teilhaben. Egal, ob Sie über einen ETF einen Index oder eine Branche abbilden, gezielt Einzelaktien von Erfolgsunternehmen kaufen oder in den neuen, zuletzt stark expandierenden Kryptomarkt investieren.

Bauen Sie Ihr Vermögen strategisch auf. Entsprechend Ihrer persönlichen Anlageziele und mit den Kombinationsmöglichkeiten unserer Angebote auf FollowMyMoney.