Wie investiere ich richtig in Fonds?

Wer momentan sein Geld anlegen möchte, hat es nicht gerade leicht. Hohe Inflationsraten, volatile Märkte und viele weitere nicht vorhersehbare Einflüsse machen es nicht leicht, die richtigen Investmententscheidungen zu treffen.

Kurzfristig sind zwar Zinsen auf altbekannte Geldanlagen wie zum Beispiel Tagesgeld oder Festgeld gestiegen. Es zeigen sich aber bereits erste Anzeichen von Zinssenkungen. Außerdem sind viele Festgeld- und Tagesgeld-Angebote zeitlich begrenzt. Gerade bei Tagesgeld wird oft nur eine Laufzeit von 3 bis 6 Monaten angeboten, in der ein festgelegter Zinssatz garantiert wird. Danach beginnt die Suche auf eine renditestarke Investition und einem passenden Anbieter von Neuem. Dabei müssen Sie oftmals neue Konten und Depots bei dem jeweiligen Anbieter anlegen und sich mit den anfallen Kosten intensiv beschäftigen. Eine langfristige Investmentstrategie ist das nicht.

Alternativ können Sie direkt in Aktien investieren. Damit Sie an der Börse auch langfristig erfolgreich sein können, bedarf es einiges an Fachwissen und Expertise. Außerdem müssen Sie sich regelmäßig über Marktänderungen informieren und basierend auf den Marktbewegungen die richtigen Entscheidungen treffen. Sie sollten die Unternehmen, in denen Sie investieren möchten, gut kennen. Produkte und strategische Ziele des Unternehmens und damit den Markterfolg des Unternehmens, sollten Sie richtig einschätzen können. Äußere Einflüsse geopolitischer Art, staatliche Markteingriffe oder auch neu hinzukommende Player verändern das Marktgeschehen ständig. Auch diese Informationen müssen Sie regelmäßig verfolgen und die richtigen Rückschlüsse auf Ihr Investment ziehen.

Fonds als langfristige Alternative zu Aktien und Festgeld

Fonds sind eine geeignete Alternative. Wenn Sie sich zum ersten Mal damit befassen, erschlägt Sie eventuell das schier unendliche Angebot an verschiedensten Fondstypen und es entstehen eine Menge an Fragen. Immerhin hält der Finanzmarkt mittlerweile ca. 10.000 Fondsangebote bereit. Hier sei Ihnen unser Fachartikel Assetklasse Fonds ans Herz gelegt. Darin geben wir Ihnen einen Einblick in die verschiedenen Fondstypen und klären über diverse Fachspezifika auf. Im Artikel zeigen wir Ihnen weiterhin auf, welche Fondstypen für welche Anlagestrategie geeignet sein könnte, und helfen Ihnen so, die richtige Fondsauswahl zu treffen.

Richtig investieren mit Fonds

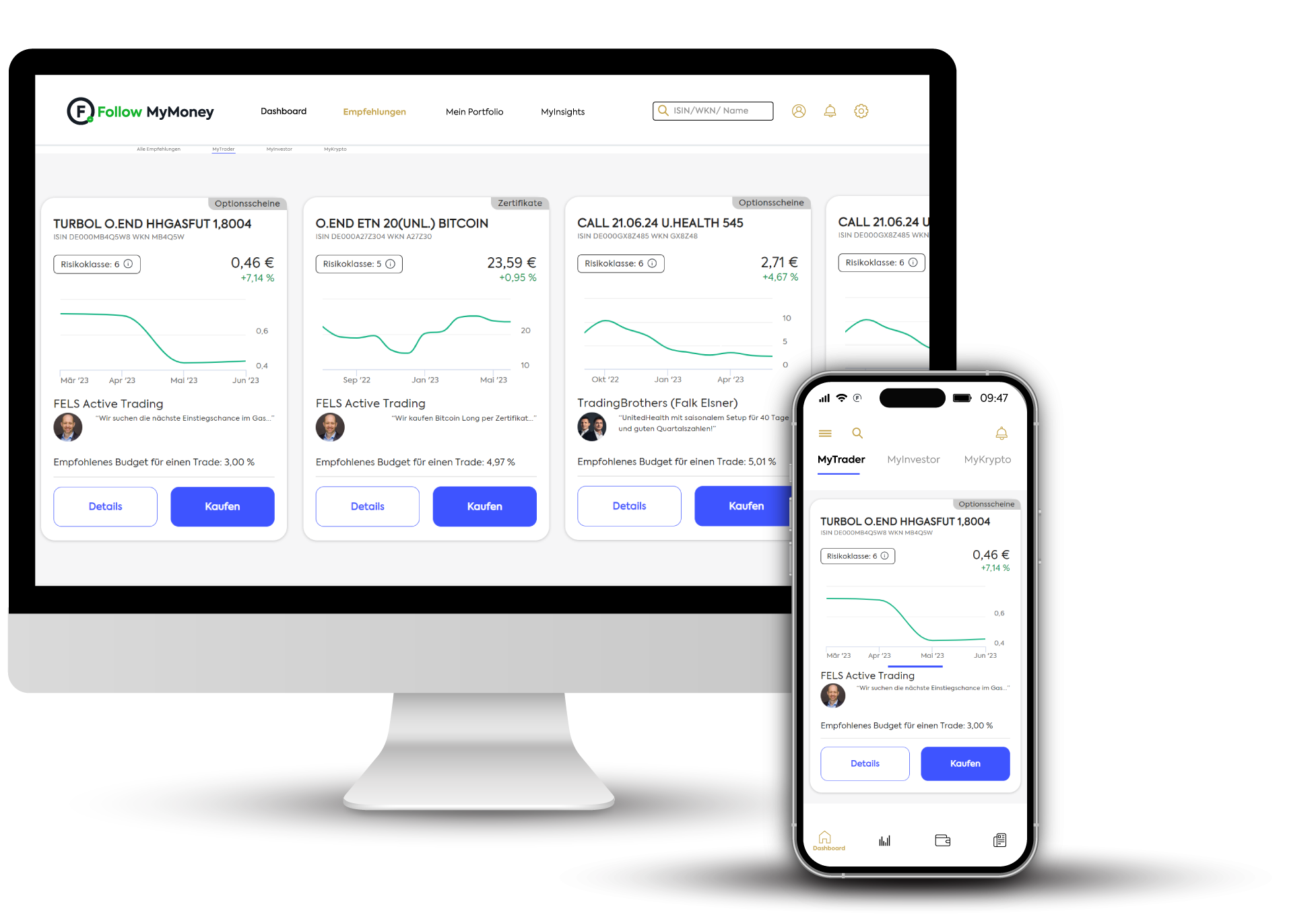

Eine Investition in Fonds ist, wenn Sie eine Fondsentscheidung getroffen haben, einfach. Sowohl klassische Banken als auch viele spezialisierte Anbieter können Sie wählen, um in Fonds zu investieren. Auch spezielle Trading Apps können Sie verwenden, um in einen oder mehrere Fonds zu investieren. Dabei sind die Konditionen bei Online-Finanzplattformen oftmals besser als bei klassischen Bankanbietern.

Die richtige Fondsauswahl

Hinter den unterschiedlichen Fonds stehen unterschiedliche Anlagestrategien. Wenn Sie den passenden Fonds finden möchten, sollte Sie sich vorher über Ihre persönlichen Ziele und Möglichkeiten ein Bild machen.

Welcher Fonds für Sie infrage kommt, hängt in erster Linie von Ihrer Risikobereitschaft ab. Wenn Sie eine überdurchschnittliche Rendite erwarten, müssen Sie Abstriche in punkto Sicherheit machen, da der Wert eines risikoreichen Fonds stärker schwanken kann als ein risikoarmer Fonds. Wollen Sie lieber eine sicherere Fondsanlage, sollten Sie einen weniger volatilen Fonds mit einer niedrigeren Risikoeinstufung auswählen.

Sie haben die Wahl

verschiedene Fondstypen für verschiedene Ziele

Je nach Ihrer Risikoneigung und Zielhorizont haben Sie die Wahl aus verschiedensten Fondsklassen auszuwählen

Das Risiko bei einem Invest in Fonds

In Bezug auf das Risiko haben Rentenfonds eine geringere Risikospanne, während Aktienfonds zwar von steigenden Märkten partizipieren und damit höhere Gewinne erwirtschaften können aber fallende Aktienkurse den Fondswert reduzieren. Ein gutes Fondsmanagement kann fallende Kurse nicht verhindern, aber durch kluge Auswahlentscheidungen und Diversifikation des Fondsportfolios das Risiko fallender Kurse durch andere Investments ausgleichen.

Je fokussierter ein Fonds aufgestellt ist und somit auf einen sehr engen Markt oder einzelne Länder- oder Branchen fokussiert ist, umso höher kann das Verlustrisiko werden. Geht es zum Beispiel einer Branche schlecht, weil die Nachfrage insgesamt nachlässt, so kann ein branchenspezifischer Fonds keine Alternativinvestitionen tätigen, um Kursverluste aus einer Branche durch andere auszugleichen. Er hat nur dann die Option, den Bargeldbestand zu erhöhen.

Der richtige Fondsmix

Durch geschickte Mischung verschiedener Fonds aus riskanteren Anlagestrategien und Fonds mit sicheren Geldanlagen können Sie Verlustrisiken begrenzen und partizipieren trotzdem von hohen Renditemöglichkeiten.

Das Verhältnis zwischen ertragreicheren, aber auch risikoreichere Fondstypen und sicheren und stabilen Fonds sollten Sie zum einen anhand Ihres Sparziels definieren. Fragen Sie sich unbedingt auch, wieviel vom einzusetzenden Kapital im schlechtesten Fall verloren sein darf und welches Kapital Sie unbedingt für geplante Sach-Investitionen oder die Altersvorsorge benötigen.

Ein Dachfonds investiert in verschiedene Fonds. Was anfangs oft gut klingt kann sich aber auch als Kostenfalle herausstellen. Das Kapital ist zwar sehr breit aufgestellt. Damit einhergehend werden nicht nur Kursschwankungen von einzelnen Unternehmen ausgeglichen, sondern auch ganze Branchen oder Territorien können durch geschickte Fondsauswahl ausgeglichen werden. Da sowohl Kosten bei jedem Fonds entstehen als auch das Management für den Dachfonds zusätzlich zu Buche schlägt, sind die Kosten im Vergleich zu einem Direktinvest in Fonds wesentlich höher.

Wie lange sollten Sie in Fonds investiert bleiben?

Dabei gilt: Je langfristiger Ihre Investmentplanung und Anlagehorizont, umso wertiger ist Ihre Investition. Kurzfristige Schwankungen und Verluste machen Ihnen dann nichts aus. Sie können warten, bis sich Märkte und Kurse stabilisiert haben und erst verkaufen, wenn der Fonds die gewünschten Wertsteigerungen erreicht hat.

Vermeiden Sie ständige Fondswechsel, denn bei jedem Kauf und Verkauf fallen weitere Gebühren an, die Ihre Rendite schmälern.

Was sagt die bisherige Performance eines Fonds über die zukünftige Rendite aus?

Schauen Sie sich den bisherigen Wertverlauf des Fonds genauer an. Oft können auf dieser Basis auch Optionen für die zukünftige Wertentwicklung abgeleitet werden. Hat ein Fonds eine stetige Wertsteigerung, spricht das für eine geringe Volatilität und einer langfristigen gesamtheitlichen Anlagestrategie. Vergleichen Sie Fondsentwicklungen mit einem passenden Index. Hat ein Fonds im Vergleich zu dem Index einen höheren Gesamtertrag erwirtschaftet, bedeutet dass dieser sich besser als der Marktdurchschnitt entwickelt hat. Auch dies spricht für einen gut gemanagten Fonds.

Mögliche Rendite des Fonds

Die zu erwartende Rendite des Fonds ist letztlich davon abhängig, welche Risikoeigenschaften dieser besitzt, auf welchen Markt er sich fokussiert und damit, welche Assets im Fonds enthalten sind. Grundsätzlich lässt sich die Rendite eines Fonds darauf zurückführen, wie diversifiziert er ist: Mit breiter Streuung können zwar die Risiken verringert werden, gleichzeitig müssen Sie aber auch mit niedrigeren Renditen rechnen. Deutsche Aktienfonds beispielsweise konnten laut dem Fondsverband BVI in den letzten 10 Jahren eine durchschnittliche Rendite von 7,8 % erzielen.

Sind Fonds flexibel?

Schauen Sie sich nicht nur die Asset Allocation des Fonds an, sondern hinterfragen Sie auch das Regelwerk von Erwerb, Halten und Veräußern von Assets. Einige Fonds haben ein sehr striktes Regelwerk. So gibt dieses vor, wie viel Prozent des Kapitals maximal in ein Einzel-Asset oder eine Branche investiert sein dürfen, während andere einen höheren „Spielraum“ für Investmententscheidungen des Fonds bereithalten. Hier greift dann oft ein so genanntes Rebalancing. Steigt oder fällt ein Wert überproportional zum Gesamtinvest, muss die Fondsstruktur angepasst werden und Anteile gekauft oder verkauft werden, damit die Zusammensetzung des Fonds stabil bleibt. Was einerseits mehr Sicherheit bietet, verhindert aber auch mögliche überproportionale Gewinne. Schauen Sie auch darauf, wieviel Prozent des Gesamtkapitals als Barreserven vorgehalten werden dürfen. Barreserven werden gehalten, um auf gute Einstiegschancen und günstige Kurse zu warten und somit das nötige Kapital für einen Einstieg bereit zu halten. Aber auch der Ausstieg bei fallenden Kursen und damit die Absicherung des Kapitals wird über diese Kennzahl ausgedrückt.

Welche Kosten bei Fonds an?

Achten Sie bei Ihrer Fondsauswahl stets auf die anfallenden Kosten und Gebühren. Im Ratgeber Assetklasse Fonds finden Sie eine detaillierte Aufstellung aller in Betracht kommenden Gebühren und deren Auswirkungen auf die Performance des Fonds.

Wofür stehen Sterne und Noten bei Fonds?

Ratingagenturen wir Standard & Poor`s, Morningstar und viele andere analysieren Finanzprodukte wie Fonds und vergeben auf Basis ihrer Analyse Noten oder Sterne. So werden Fonds auf fest vorgegebene Kriterien wie Performance in der Vergangenheit, Fondsqualität, Kostennoten, Grundsätze des Fonds, Fondsmanagement u.a. analysiert und bewertet. Ratings von Fonds sollten Sie bei Ihrer Auswahl berücksichtigen. Sie geben zwar keine abschließende Sicherheit und Garantie der richtigen Auswahl, aber wenn Sie einige Fonds in die engere Auswahl genommen haben, kann Ihnen ein Ratingvergleich helfen, sich abschließend für einen Fonds zu entscheiden.

Wie wichtig ist das Management eines Fonds?

Grundsätzlich wird zwischen aktiv gemanagten und passiven Fonds unterschieden. Bei aktiv gemanagten Fonds übernimmt das Management die Überwachung des Fonds-Portfolios und trifft auf dessen Basis Kauf und Verkaufsentscheidungen. Damit trifft das Management aktiv Entscheidungen über die Fondszusammensetzung auch Asset Allocation genannt. Kernziel des Managements ist das langfristige Erreichen einer höheren Fondsperformance als ein Vergleichsindex erzielen würde. Bei aktiv gemanagten Fonds fallen Gebühren für das Management an, die die Gesamtrendite schmälern. Daher sollten Sie bei Ihrem Fondsvergleich die Fondsrendite nach Abzug aller Kosten berücksichtigen.

Wie setzen sich Gewinne und Ausschüttungen bei Fondsanlagen zusammen?

Es gibt 2 verschiedene Arten im Umgang mit Kapitalerträgen. Bei einem ausschüttenden Fonds erhalten Sie die Kapitalerträge des Fonds zu einem bestimmten Stichtag auf Ihr Konto überwiesen. Thesaurierende Fonds investieren Kapitalerträge in weitere Fondsanteile. Dadurch erhöht sich der Gesamtwert, so dass Sie von einem „Zinses-Zinseffekt“ profitieren können. Je langfristiger Sie in einen thesaurierenden Fonds investiert sind, umso höher fällt der „Zinses-Zins-Effekt“ aus und erhöht damit die Gesamtrendite des Fonds.

Kapitalerträge aus Fonds sind steuerpflichtig. Bei ausschüttenden Fonds werden die Erträge jährlich angerechnet. Sollten Sie Ihren jährlichen Sparerpauschbetrag nicht ausgeschöpft haben, ist ein ausschüttender Fonds evtl. die richtige Wahl. Bitte lassen Sie sich von Ihrem Steuerberater informieren, wie sich Renditen und Kapitalerträge steuerlich bei Ihnen auswirken.

Sind Ihnen ethisch-ökologische sowie soziale Kriterien bei der Fondsauswahl wichtig?

Ethisch-ökologische sowie soziale Kriterien spielen zunehmend eine Rolle bei der Auswahl von Investments. Diverse Fonds orientieren sich bei ihren Investmentscheidungen u.a. an hohen Nachhaltigkeitsmaßstäben, Klimafreundlichkeit und andere ethisch-ökologische sowie soziale Maßstäbe. Suchen Sie vornehmlich Fonds, die nur in nachhaltig agierende Unternehmen investieren, sollten Sie sich das Regelwerk des Fonds genau anschauen. Leider sind diese Begriffe rechtlich nicht geschützt und werden sehr flexibel eingesetzt. Informieren Sie sich zu definierten Ausschlusskriterien, Best in Class-Ansätzen, schauen Sie nach realen sozialen Engagements und hinterfragen diese Ansätze. Leider ist green-washing gang und gäbe und viele Firmen versuchen, ihre Produktionsumgebungen, Produktangebote etc. nachhaltiger darzustellen als sie am Ende sind.

Zusammenfassung Chance und Risiken von Fonds

Fonds weisen von Natur aus eine große Diversifikation und damit auch eine gute Risikostreuung auf. In einem Fonds sind mehrere Anlageobjekte, oftmals aus verschiedenen Branchen und verschiedenen Märkte etc. enthalten. Damit fallen Kursschwankungen eines einzelnen Assets insgesamt schwächer aus als bei einem Invest in ein einzelnes Anlageobjekt. Anleger profitieren von strengen staatlichen Regularien und Kontrollrichtlinien, an denen sich Fondsanbieter orientieren müssen. Wenn Sie sich für einen oder mehrere Fonds entschieden haben und investiert sind, ist für Sie keine kontinuierliche Marktanalyse notwendig. Entweder wird die Verwaltung aktiv vom Fondsmanagement übernommen oder Sie investieren in einen bewährten Indexfonds, der sich automatisch nach den Marktentwicklungen richtet. Allgemeine Marktrisiken können auch mit einer guten Fondsauswahl nicht ausgeschlossen werden.

Eine Fondsauswahl für Ihre Recherche

*Disclaimer

Bitte beachten Sie, dass der Wert einer Vermögensanlage sowohl steigen als auch fallen kann. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Anlageergebnisse aus der Vergangenheit lassen keine Rückschlüsse auf die zukünftige Wertentwicklung zu. Sie müssen deshalb bereit und in der Lage sein, Verluste des eingesetzten Kapitals hinzunehmen. Insbesondere besteht die Möglichkeit, dass Sie beim Verkauf von Finanzinstrumenten weniger als den ursprünglich angelegten Betrag zurückerhalten. Wir empfehlen Ihnen ausdrücklich, die nachfolgend verlinkten Risikohinweise Link zu lesen, bevor Sie die Online-Plattform FollowMyMoney nutzen. Diese Risikohinweise dienen ausschließlich Ihrer Unterrichtung über die Grundlagen sowie Chancen und Risiken einzelner Anlageformen. Sie stellen keine Anlageberatung und keine steuerliche oder rechtliche Beratung dar. Bitte beachten Sie, dass diesen Risikohinweisen grundsätzlich erst dadurch individuelle Bedeutsamkeit zukommen kann, wenn zugleich Ihre persönliche Anlagestrategie und persönlichen Anlageziele berücksichtigt würden.

Bitte beachten Sie unsere Risikohinweise auf https:/followmymoney.de/risikohinweise.

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Die Informationen ersetzen keine auf die persönliche und finanzielle Situation zugeschnittene Beratung.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandene Inhalte von Dritten oder Links zu Websites Dritter („fremde Inhalte“) haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde bzw. die Urheber der Inhalte.

Mit einem Depot bei FollowMyMoney können Sie Ihr Geld breit gestreut in die Werte Ihrer Wahl anlegen und am Wachstum der Märkte teilhaben. Egal, ob Sie über einen ETF einen Index oder eine Branche abbilden, gezielt Einzelaktien von Erfolgsunternehmen kaufen oder in den neuen, zuletzt stark expandierenden Kryptomarkt investieren.

Bauen Sie Ihr Vermögen strategisch auf. Entsprechend Ihrer persönlichen Anlageziele und mit den Kombinationsmöglichkeiten unserer Angebote auf FollowMyMoney.