Eine Einführung in die Vermögensverwaltung

Es hat sich einiges getan in der Vermögensverwaltung. Vor einiger Zeit war für die Eröffnung eines Wertpapierdepots die Hausbank einziger Ansprechpartner. Um Aktien, Fonds, ETFs und andere Finanzprodukte kaufen und handeln zu können, existieren heute vielfältige Angebote und der Zugang hat sich für jedermann vereinfacht.

Damit einhergehend wird es für einen Anleger auch immer komplexer, sich zwischen den verschiedenen Anlagemöglichkeiten und Investments zu entscheiden und die beste Finanzstrategie zu realisieren. Die professionelle Vermögensverwaltung kann hier richtige Lösung sein.

Die klassische Vermögensverwaltung

Vermögensverwaltung ist eine Finanzdienstleistung. Diese wird von klassischen Banken, spezialisierten Finanzdienstleitern oder auch Einzelpersonen angeboten. Der Begriff Vermögensverwaltung ist in Deutschland rechtlich nicht geschützt und wird von regulierten und nicht regulierten Finanzdienstleistern angeboten.

Weit verbreitet ist dabei, dass die Vermögensverwaltung nur von sehr vermögender Klientel genutzt werden kann. Doch entgegen der allgemeinen Erwartung steht die Vermögensverwaltung heutzutage auch Sparern zur Verfügung, die mit einem kleineren Budget investieren wollen.

Dabei können kurz- und mittelfristige Sparziele für Anschaffungen zum Beispiel eines PKW, die Renovierung des Bades oder der Kauf einer Solaranlage im Fokus stehen. Oder Sie möchten für Ihre Rente vorsorgen und Ihr Vermögen erhalten und vermehren.

Was ist Vermögensverwaltung?

Vermögensverwaltung wird auch unter den Begriffen Asset Management und Wealth Management geführt. Die rechtliche Definition der Vermögensverwaltung ist die Verwaltung einzelner, in Finanzinstrumenten angelegter Vermögen für andere, mit Entscheidungsspielraum. Die bankaufsichtsrechtliche Bezeichnung lautet in Deutschland Finanzportfolioverwaltung (§ 1 Abs. 1a Nr. 3 KWG).

Das Ziel einer Vermögensverwaltung ist, investiertes Vermögen möglichst gewinnbringend anzulegen. Auch der Werterhalt kann ein Ziel der Vermögensverwaltung sein. Bei einer individuellen Vermögensverwaltung werden Anlagestrategien angewendet, die speziell auf den Kunden und dessen persönliche Anlageziele abgestimmt sind. Dabei wird das Vermögen nach Kundenwunsch, Risikoeignung des Kunden und nach Vorgabe des Anlage-Ziels sowie Anlagezeitraums in verschiedene Asset- und Risikoklassen investiert.

Generell ist Vermögensverwaltung eher etwas für Anleger mit einer höheren Anlagesumme. Jedoch gibt es heutzutage genug Alternativen, die es jedem gestatten, eine lohnende Vermögensverwaltung für das zur Verfügung stehende Vermögen anzuwenden und von der zu erwartenden Rendite zu profitieren.

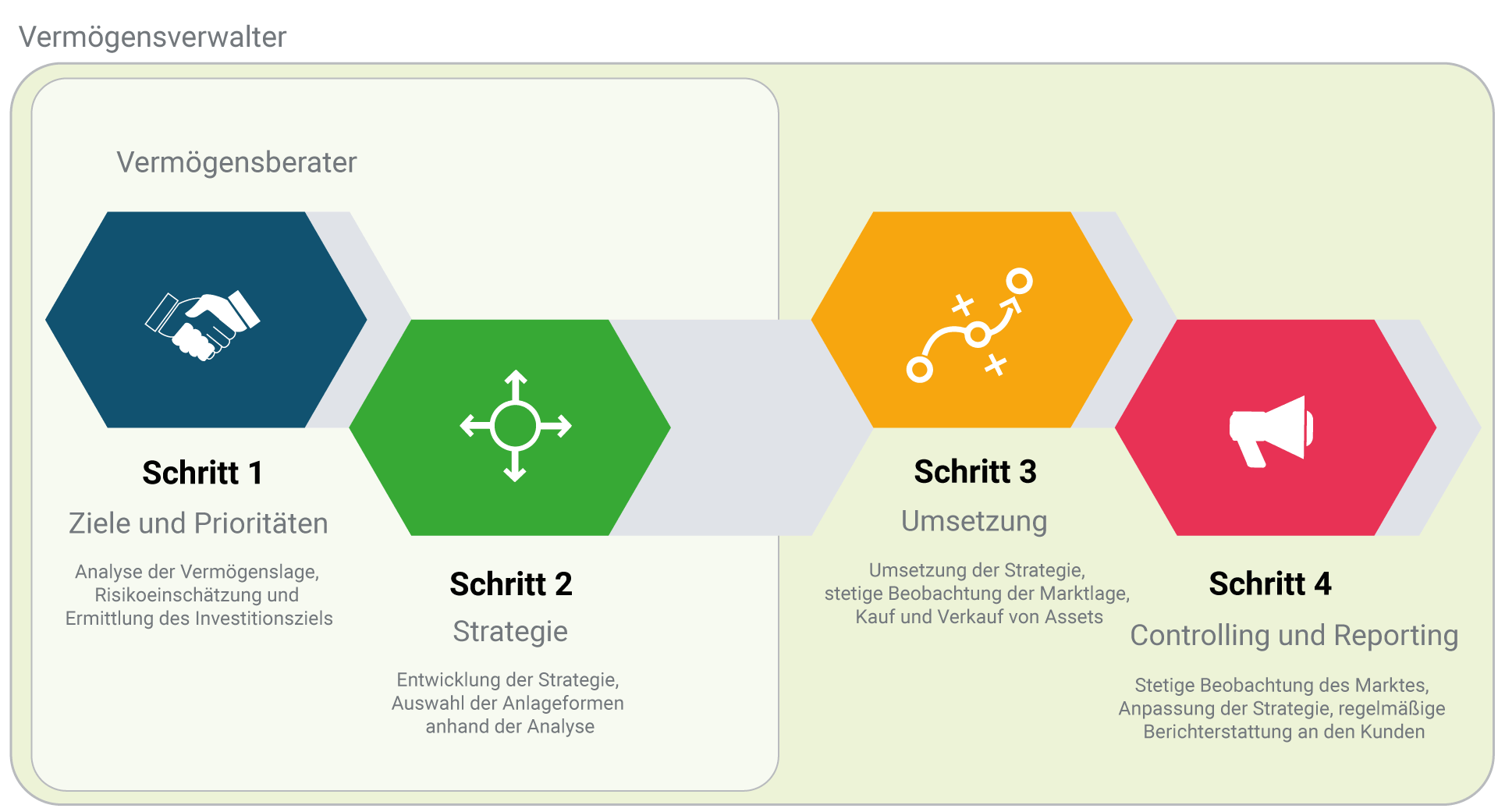

Ein Vermögensverwalter agiert im Auftrag seiner Kunden. Dabei steht die Analyse der finanziellen Situation und der Investment-Ziele, Beratung, und anschließende Auswahl der Finanz-Strategie am Anfang der Vermögensverwaltung.

Finanzberater versus Vermögensverwalter

Der Finanzberater gibt seinen Kunden lediglich Empfehlungen zu Finanz-Anlagen und vermittelt oftmals geeignete Finanz-Produkte und Investments. Die Umsetzung verbleibt aber beim Kunden. Der Kunde muss dann selbst entscheiden welche Form der Finanzanlage er für sich auswählt, ob er in Aktien, ETFs oder Sachwerte investiert und auch mit welchen Gewichtungen und zu welchem Preis er investiert sein möchte. Dazu muss er selbstständig seine Investments überwachen und am Ende auch den richtigen Verkaufsmoment festlegen und realisieren.

Vermögensverwalter entwickeln nicht nur für private und institutionelle Kunden die passende Strategie, sondern setzen diese auch eigenständig um und begleiten diese stetig. Vermögensverwalter benötigen eine Menge Erfahrung, das notwendige Know How und müssen laufend informiert sein. Das bedeutet enormer Recherche- und Zeitaufwand.

Ein Vermögensverwalter handelt bei seiner Tätigkeit immer im Rahmen eines vorgegebenen Mandats, welches vom Kunden festgelegt wird. Somit handelt es sich bei der Vermögensverwaltung um ein Treuhandverhältnis. Er verfügt also nicht frei über das Vermögen seiner Kunden, sondern handelt stets im Sinne des Kunden und im Rahmen der festgelegten Strategie. Das Vermögen verbleibt im Eigentum des Kunden.

In welche Analagewerte, Assetklassen und Finanzwerte der Vermögensverwalter investiert, liegt wiederum bei ihm, vorausgesetzt es wurde nicht im Rahmen der Strategieplanung mit dem Kunden festgelegt. Aktien, Anleihen, ETFs, Immobilien, Fonds, Rohstoffe, Optionsscheine, Sachwerte oder andere Finanzinstrumente können Teil des Investments sein. Die Zusammenstellung des Portfolios hängt immer von der Risikoeignung sowie der Vorgabe des Kunden ab, welches Chancen-Risiko-Verhältnis er für sein Vermögen anwenden möchte.

Die Vermögensverwaltung basiert auf strategischen Entscheidungen sowie in der Kontinuität der Betreuung der Kunden. Regelmäßige und transparente Berichterstattung ist ein weiterer wesentlicher Bestandteil der Vermögensverwaltung.

Zusammenfassung

Im Unterschied zu einer Anlageberatung werden Anlageentscheidungen durch den Vermögensverwalter eigenständig getroffen und umgesetzt. Die Zusammensetzung des Portfolios, die ständige Anpassung an sich ändernde Marktbedingungen, sowie Ausnutzung von Chancen und Minimierung von Risiko und Verlust von Investments obliegen ebenfalls dem Vermögensverwalter. Der regelmäßige Kontakt mit dem Kunden sowie eine transparente Berichterstattung und Protokollierung gehören ebenfalls zur täglichen Arbeit von Vermögensverwaltern.

Warum lohnt sich Vermögensverwaltung

Vermögensverwaltung kann sehr zeitaufwendig sein und sollte niemals vernachlässigt werden. Oft haben private Anleger nicht die Zeit, sich den nötigen Überblick über die Finanzmärkte zu verschaffen. Zudem fehlt es vielen an der nötigen Expertise und Know how, um Chancen zu erkennen und richtige Entscheidungen zu Ihren Investitionen zu treffen. Auch globale sowie spezifische Ereignisse müssen richtig interpretiert und mit Blick auf das Investment bewertet werden. Märkte sind ständig im Wandel und sollten einer regelmäßigen gründlichen Inspektion unterzogen werden.

Es gibt rechtliche Vorgaben, steuerliche Regelungen und vielfältige oft nicht auf den ersten Blick erkennbare Möglichkeiten, Fehler zu begehen und somit die falschen Investmententscheidungen zu treffen.

Der Vermögensberater hat bei seinen Investmententscheidungen immer die Gesamtstrategie im Fokus und verbleibt bei seinen Entscheidungen im Rahmen dieser. Oftmals lassen sich private Anleger von Emotionen leiten und neigen dazu, ökonomische Entwicklungen oder weltliches Geschehen falsch zu interpretieren und damit am Ende fatale Investment-Entscheidungen zu treffen. In Zeiten von Social Media werden oft Postings als fachlich, fundamentierte Informationen verkauft und verstanden. Die Trennung zwischen Meinungen, Unterhaltung und gezielter Desinformation zu qualifizierter Information und deren Nutzung fällt vor allem ohne die nötige Fachexpertise zunehmend schwerer. Finanz-Entscheidungen benötigen einiges an Erfahrung und Expertise. Diese Eigenschaften bringen Vermögensverwalter mit und können auf dieser Basis die richtigen Entscheidungen für das Investment treffen.

Vermögen aufbauen mit der richtigen Vermögensverwaltung

Vermögen aufbauen, ist heutzutage kaum ohne Börsen-Investments möglich. Die richtige Herangehensweise ist jedoch ausschlaggebend, um Investments auch erfolgreich zu gestalten.

Unterschiedliche Arten der Vermögensverwaltung

Es gibt es unterschiedliche Arten der Vermögensverwaltung. Unterschiede gibt es aus steuerlicher Sicht, die Auswirkung auf Handhabung, Kosten und Rendite des Investments haben.

Die Vermögensverwaltung kann in institutionelle und private Vermögensverwaltung eingeteilt sowie zwischen der klassischen und digitalen Vermögensverwaltung unterschieden werden.

Institutionelle Vermögensverwaltung

Bei der institutionellen Vermögensverwaltung wird zum Beispiel für Versicherungen, Pensionskassen und Versorgungswerken, Stiftungen, kirchliche Einrichtungen und Unternehmen Geld angelegt.

Die größten institutionellen Vermögensverwalter sind u.a. BlackRock, Fidelity Investments, JP Morgan Chase und Morgan Stanley. In Europa gehören Deutsche Bank, Credit Suisse, Zurich Financial Services oder DZ Bank zu den großen Vermögensverwaltern.

Zu den Aspekten wie Zeithorizont, Chancen-Risiko-Gewichtung, Ausschüttungsmodalitäten und Liquiditätsbedürfnisse gehören zunehmend soziale, ethische sowie ökologische Kriterien zur Entwicklung der richtigen Strategie für Kunden im Bereich der institutionellen Vermögensverwaltung.

Private Vermögensverwaltung

Bei der privaten Vermögensverwaltung geht es um die gezielte, auf die Einzelperson zugeschnittene, individuelle Geldanlage. Hierbei stehen Vermögenserhaltung, Vermehrung des Vermögens und der Vermögensaufbau im Fokus.

Private Vermögensverwaltung wird auch von Banken durchgeführt. Und es gibt diverse unabhängige Anbieter auf dem Finanzmarkt. Gerade bei der Vermögensverwaltung bei Banken kann es zu Interessenkonflikten kommen. Zum einen entwickeln Banken Strategien für den Kunden und setzen diese auch um. Zum anderen handeln Banken selbst mit den in den Strategien eingebundenen Assets und Investments. Somit verdient die Bank bei der Entwicklung und Umsetzung der Strategien. Sie verdient zusätzlich beim Handel der eigenen Finanzprodukte im Portfolio des Kunden. Die Gefahr besteht, dass auf Bankenseite eher Finanzprodukte aus dem eigenen Haus bevorzugt oder Finanzprodukte mit höherer Marge ausgewählt werden.

Zusammenfassung

Private Vermögensverwaltung wird von Banken als auch von unabhängigen Vermögensverwaltern angeboten. Der Vorteil von unabhängigen Vermögensverwaltern ist die Entkoppelung zwischen der Entwicklung und Umsetzung der Strategien sowie dem eigentlichen Anbieten und dem Handel von Finanzprodukten.

Digitale Lösungen in der Vermögensverwaltung

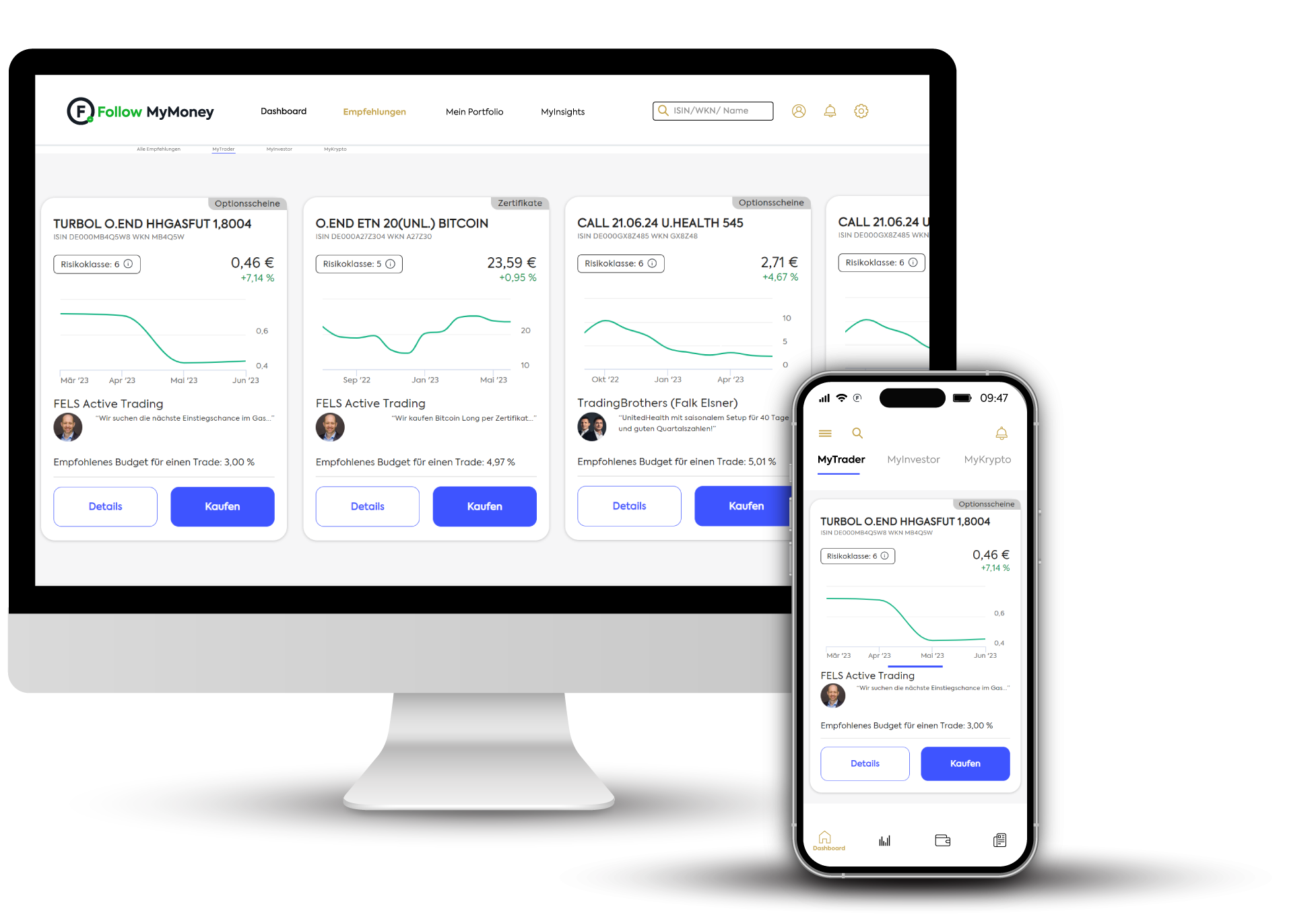

Der Begriff Robo Adviser und digitale Vermögensverwaltung sind ein und dasselbe. Anstelle eines persönlichen Beraters, wird bei der digitalen Vermögensverwaltung ein intelligentes System, das durch verschiedene Algorithmen automatisch agiert, eingesetzt.

Einer der wichtigsten Unterschiede jedoch liegt in der Standardisierung der Prozesse. Bei der digitalen Vermögensverwaltung laufen alle Prozesse online ab. Dadurch ist es möglich, Dienstleistungen zu geringeren Kosten anzubieten.

Eine klassische Vermögensverwaltung lohnt sich umso mehr, je höher die Anlagesumme ist. Anfallende Kosten und Gebühren würden sonst die gewonnene Rendite schmälern. Bei einer digitalen Vermögensverwaltung ist die Mindestanlagesumme deutlich geringer als bei klassischen Vermögensverwaltern und macht sie so für die breite Masse zugänglich. Es bedarf keiner Termine bei der Bank oder Absprachen im Büro des Vermögensverwalters. Alles kann am Computer, Tablet oder Smartphone erledigt werden. Daneben gibt es auch Vermögensverwaltungen, die beide Welten miteinander kombinieren.

Es gibt Vermögensverwalter, die die gesamte Kommunikation mit dem Kunden digital realisieren. Investmententscheidungen werden aber von professionellen Asset Managern durchgeführt. Der Zugang wiederum ist wieder digital und damit ortsunabhängig und zeitvariabel gestaltet.

Es gibt jedoch Unterschiede bei verschiedenen Anbietern und somit sollte etwas Recherchezeit aufgebracht werden, um den richtigen Anbieter für seine persönlichen Bedürfnisse ausfindig zu machen.

Betrachtet man klassische Altersvorsorgeprodukte, wie zum Beispiel Sparbücher, Tages- oder Festgeldkonten, dann stellt man schnell fest, dass diese wenig Sinn ergeben, um Geld für längere Zeit anzulegen. Der Zinssatz liegt unter dem Inflationsniveau.

Zusammenfassung

Es gibt diverse Vorteile bei der digitalen Vermögensverwaltung. Der für viele am stärksten wirkende Faktor wäre der Preis. Da kein aktiver Vermögensverwalter mitfinanziert werden muss, senkt man seine Kosten. Ein möglicher Vorteil der rein digitalen Vermögensverwaltung ist, dass diese auf Algorithmen und mathematischen Modellen basiert.

Unterschiedliche Strategien für unterschiedliche Ziele

Die Aufgabe einer Vermögensverwaltung kann prinzipiell in vier Bereiche eingeteilt werden. Hierbei handelt es sich um

- Vermögenserfassung und Vermögensstrukturierung

- Vermögensaufbau

- Vermögenserhalt

- Vermögensausbau

Für den Vermögensaufbau wird ein bestimmtes einsetzbares Kapital benötigt.

Dann stellt sich die Frage, ob eher eine konservativ-passive Anlagestrategie gewählt wird, oder eine progressiv-aktive Anlagestrategie. Soll bestehendes Vermögen gesichert werden oder sollten riskante Anlageformen außen vorgelassen werden. Wenn das primäre Ziel ist, bestehendes Vermögen auszubauen, werden renditeträchtigere Anlageformen fokussiert, die aber auch höheren Risiken und Schwankungen (Volatilität) ausgesetzt sind.

Diversifikation als Grundstein einer sicheren Investition

Als Diversifikation wird die Aufteilung der investierbaren Mittel auf mehrere Anlageklassen und Finanzprodukte bezeichnet. Eine Aufteilung auf Einzelanlagen reicht bei weitem nicht aus. Würde nur in eine Aktie eines Unternehmens investiert werden, ist das Investment zu 100% von der Entwicklung dieser Firma abhängig.

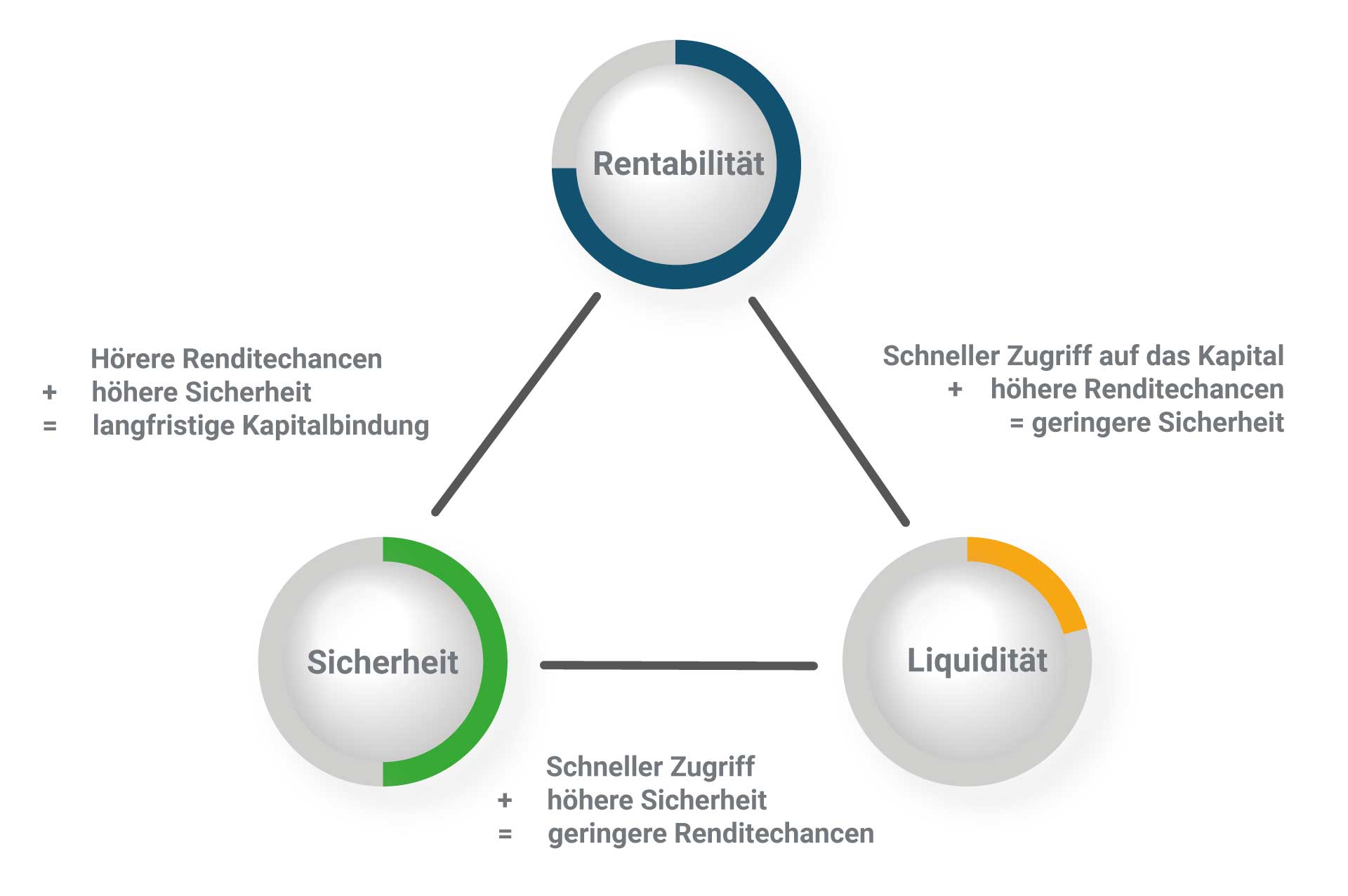

In der Wissenschaft wird oft das magische Dreieck der Vermögensanlage zitiert. Dabei werden die 3 Anlagekriterien Liquidität, Rentabilität und Sicherheit in Relation gebracht.

Dabei wird schnell ersichtlich: Je höher die Liquidität, desto geringer sind die Chancen auf eine hohe Rendite. Andererseits je mehr Rentabilität eingefordert wird, umso höher ist das Risiko für einen Kapitalverlust. Kein einzelnes Finanzprodukt oder eine einzelne Assetklasse kann alle 3 Kriterien erfüllen. Welcher Eckpfeiler des magischen Dreiecks im Fokus stehen soll, hängt vom vorhandenen Vermögen, Anlageziel, und Zeithorizont ab.

So gibt es Zeiträume an der Börse, wo im Allgemeinen Aktienwerte eher steigen und sich damit Chancen auf die gewünschte Rendite ergeben. Diese wird als Hausse (Aufwärtstrend) bezeichnet. Mit Baisse (Abwärtstrend) werden Zeiträume benannt, in der Aktien im Allgemeinen eher fallende Kurse aufweisen. In diesen Zeiträumen haben andere Assetklassen mehr Chancen auf Kapitalsicherung und auch Vermehrung, zum Beispiel ein Invest in Sachwerte wie Gold und Edelmetalle. Es gibt viele weitere Assetklassen wie z.B. Immobilien, Beteiligungen, oder Crowdinvesting etc., die Marktbewegungen ausnutzen können, um Rendite zu erzielen und das Vermögen vor Verlust abzusichern. Auch eine breite Branchenallocation also Auswahl verschiedener Branchen und Fokusmärkte der Firmen, in denen in Aktien investiert wird und geographische Aufteilungen wie zum Beispiel Finanzanlagen in Europa, Amerika und Asien bringen die gewünschte Diversifikation.

Rebalancing

Wenn ein Asset im Portfolio übermäßig erfolgreich gewesen ist, verschiebt sich eventuell die Zusammensetzung eines Portfolios und damit auch die Gewichtung und Verteilung des Vermögens. Damit eine Strategie auch strategisch erfolgreich bleibt, muss ein so genanntes Rebalancing realisiert werden. Das heißt, bei einer solchen Verschiebung zu Gunsten eines Einzelwertes sollte zum richtigen Zeitpunkt Kapital umgeschichtet und in andere Assets und Assetklassen investiert werden, damit die gewünschte Diversifikation aufrecht erhalten bleibt.

Entsprechende Finanzanlagen verschiedener Gesellschaften können mit gestaffelten Laufzeiten ausgewählt werden. Und zu Guter Letzt wird ein Teil des Vermögens in mündelsichere und liquide Anlagen eingebunden.

Zusammenfassung

Die richtige Diversifikation auf verschiedene Assetklassen mit differenten Risikoklassen, Branchen und Ländern, ständige Anpassung des Portfolios auf die sich permanent ändernden Gegebenheiten des Marktes und zusätzliches Rebalancing sind Grundpfeiler der Vermögensverwaltung.

Eine Frage der Rendite?

Eine “gute” Rendite bedeutet für jeden Anleger etwas anderes. Die Einschätzung darüber hängt von persönlichen Zielen, Präferenzen und natürlich auch von der persönlichen Risikotoleranz ab.

Soll ein realer Vermögenszuwachs erzielt werden, muss die Kapitalanlage mehr Rendite aufweisen als die reale Inflationsrate den Geldwert schmälert. Mit dem Investment verbundene Kosten zum Beispiel für Depotführung, Kauf und Verkauf von Assets sowie Kosten der Vermögensberater selbst schmälern ebenfalls die Rendite und sollten bei der Renditeplanung berücksichtigt werden.

Es ist jedoch nicht einfach einzuschätzen, welche Renditen mit welchem Investment erwartet werden können oder welche Einflussfaktoren relevant sind bei der Einschätzung.

Dies ist aber wichtig, um sich für oder gegen eine Investition entscheiden zu können. Häufig werden historische Entwicklungen von großen Börsenindizes betrachtet, um eine mögliche perspektivische Entwicklung am Kapitalmarkt zu bemessen. Auch wiederkehrende Schemata und sich wiederholende Kursentwicklungen können für die Planung und Aussicht auf Erfolg zugrunde gelegt werden.

Technologische Entwicklungen wie zum Beispiel das E-Auto, das Internet der Dinge oder KI, haben größere Auswirkungen auf verschiedenste Branchen. Damit einhergehend ergeben sich vielfältige Chancen, an diesen Marktentwicklungen zu partizipieren. Aber auch Risiken, dass sich eine Technologie oder Verfahren doch nicht am Markt durchsetzt und nur als kurzzeitiger Hype in die Geschichte eingehen wird, sollten berücksichtigt werden.

Jede Anlageklasse hat unterschiedlich hohe Renditeerwartungen. Bei der Betrachtung historischer Wertentwicklungen und Prognosen kann man zwar keine genaue Rendite daraus ableiten, aber wie sich Rendite und Risiko zueinander verhalten und im Umkehrschluss welche Auswirkungen dies für zukünftige Wertentwicklung im Allgemeinen haben könnte, wird erkennbar.

Trotzdem verbleibt das Risiko plötzlich fallender Märkte zum Beispiel auf Basis unvorhersehbarer Entwicklungen auf globaler Ebene oder auch themen- und fachspezifisch. Plötzlich ausbrechende Epidemien, Konflikte oder Handelsbeschränkungen etc. sind dabei nur einige Beispiele. Die daraus resultierenden oft massiven Kursbewegungen kann ein gut abgesichertes, diversifizierten Portfolio abfangen. Dabei gilt auch hier der Grundsatz: Je länger der Anlagehorizont ist, desto mehr Stabilität und Wertzuwachs.

Zusammenfassung

Persönliches Risikoprofil, Anlagehorizont und eine gute Diversifikation inklusive fortwährender Anpassung des Portfolios sind ausschlaggebend für eine gute zu erwartende Rendite. Besteht die Möglichkeit, langfristig und diversifiziert zu investieren, können zwischenzeitliche Wertschwankungen nicht nur abgedeckt, sondern auch für Investments genutzt werden, um die Rendite des Portfolios zu erhöhen.

Wie sicher sind Vermögensverwaltungen?

Einer fremden Person die Verantwortung über sein Vermögen zu geben, kann einschüchternd sein. Wichtig dabei: Bei einer Vermögensverwaltung bleibt der Anleger Eigentümer des Investments. Die Vermögensverwaltung erhält lediglich die Vollmacht, Anlageentscheidungen zu treffen und diese auf Basis der vereinbarten Strategie umzusetzen. Regelmäßiges Reporting über realisierte Käufe und Verkäufe sowie Einblick und Zugang zur Portfolioübersicht gehören ebenso dazu. Ein Verlust oder Minderung des Kapitals können aber auch bei der Nutzung einer Vermögensverwaltung eintreten. Eine Garantie für erwartete Renditen gibt es genau wenig, wie bei einem selbst geführten Depot.

Liquidität

Zum einen geht es darum, Barreserven vorzuhalten. Ein Grund ist, Beträge für sich anbietende günstige Einstiege in ein Investment vorzuhalten. Wenn das Vermögen zu 100% investiert ist, können Chancen nicht genutzt werden. Das wirkt sich negativ auf die Gesamtrendite aus. Ein weiterer Grund ergibt sich durch die Realisierung von Kursgewinnen also bei einem Verkauf von Assets.

Liquidität bezieht sich aber auch auf die Option, Vermögenswerte zeitnah und einfach zu verkaufen und damit Bargeld zu erhalten. So zählen zum Beispiel börsengehandelte Aktien zu den liquiden Vermögenswerten, da sie tagesaktuell veräußert werden können.

Prinzipiell lässt sich sagen, dass im Normalfall bestimmte Vermögen liquid gehalten werden. Von dieser Betrachtung außen vorgelassen, sind Beträge, die für das alltägliche Leben benötigt werden, zum Beispiel für die Bezahlung von Mieten, Grundkosten, Verpflegung etc.

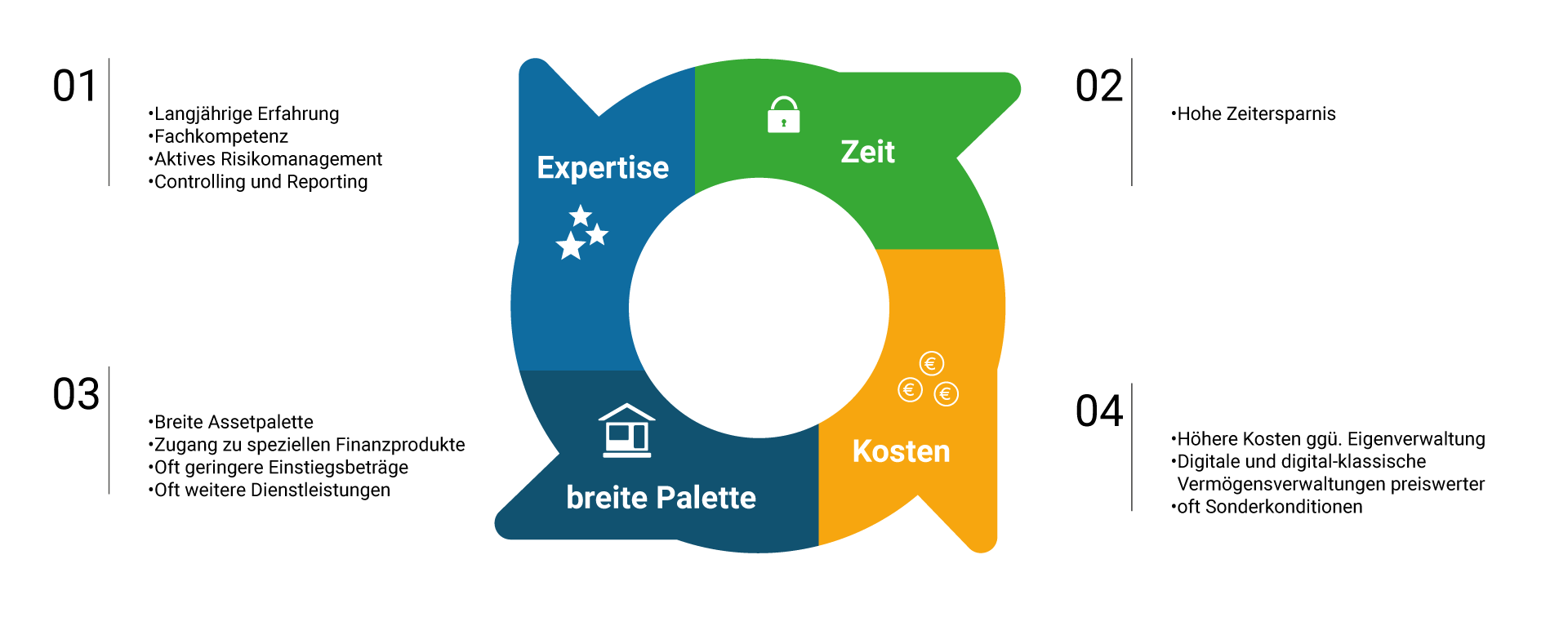

Vorteile einer klassischen Vermögensverwaltung

Jeder Vermögensverwalter besitzt sein eigenes Investmentprofil und trifft unterschiedliche Entscheidungen, je nach Fokussierung auf einen Marktbereich und seiner Branchenkenntnis. Allgemein können jedoch vier Faktoren hervorgehoben werden.

01 Investment-Expertise

Entscheidet sich der Investor für die Dienste eines Vermögensverwalters, ist der ausschlaggebende Grund dafür meist die professionelle Expertise seitens des Vermögensverwalters.

Als allererstes wird eine sachgerechte Ermittlung des Kundenprofils durchgeführt. Dies findet durch ein persönliches Beratungsgespräch statt, in dem der Vermögensverwalter alle nötigen Informationen sammelt, die er benötigt, um richtige Entscheidungen zu Investitionen treffen zu können. Bei diesem Gespräch werden Kundenwünsche besprochen und das Risikoprofil des Kunden wird festgelegt.

Nach der Erstellung des Kundenprofils kann der Vermögensverwalter eine passende Strategie mit einer zu dem Kunden passenden Diversifikation erstellen. Das Vermögen wird aufgeteilt in verschiedene Anlageklassen. Das Portfolio kann aus Aktien, Anleihen, Edelmetalle, anderen Rohstoffen oder Währungen und weiteren Anlageklassen bestehen. Je nach Kundenprofil und dem Angebot der jeweiligen Vermögensverwaltung wird das individuell entschieden.

Ausführung und Überwachung liegen in der Verantwortung des Vermögensverwalters.

Dieser übernimmt alle anstehenden Aufgaben. Dazu gehören stetige Marktbeobachtung und Analyse der möglichen Auswirkungen auf das Portfolio sowie Kauf und Verkauf von Assets. Der Vermögensverwalter überwacht das Portfolio seines Kunden stetig, um, falls nötig, ein Rebalancing vorzunehmen oder um Gewinne zu realisieren.

02 Alles unter einem Dach

Ein Vermögensverwalter bietet in der Regel mehrere verschiedene Assetklassen wie Aktien, Fonds und ETFs über Währungen und Krypto, Optionsscheinen und Anleihen bis hin zu Sachwerten und teilweise auch Kunstgegenständen und Immobilien.

Oftmals hat ein Vermögensverwalter Zugang zu spezielleren Finanzprodukten, welche dem einzelnen Privatanleger so nicht zugänglich wären. So können Vermögensverwalter auch Investments mit wesentlich geringeren Einstiegsbeträgen anbieten. Diese sind sonst Großinvestoren vorbehalten. Vermögensverwalter haben Möglichkeiten, mit Anbietern von Finanzprodukten, Sonderkonditionen und Rabatte zu vereinbaren.

Teilweise werden weitere vermögensrelevante Dienstleistungen angeboten und koordiniert. Hierbei kann es sich zum Beispiel um Steuerberatungen oder um Erbschaftsberatungen handeln.

03 Faktor Zeit

Ein ausschlaggebender Grund zur Inanspruchnahme eines Vermögensverwalters ist die Zeitersparnis. Der Markt muss permanent überwacht, Ereignisse analysiert und mögliche Auswirkungen auf die Finanzanlagen kalkuliert werden. Anlageentscheidungen müssen getroffen und natürlich auch ausgeführt werden. Das erfordert Zeit. Selbst für einen erfahrenen Anleger bedeutet das ein hoher Mehraufwand für Recherche, Ausführung und andauernde Kontrolle der Finanz-Anlagen.

04 Kosten und Gebühren

Als Anleger ist es nicht immer einfach, die richtigen Entscheidungen zu treffen und die notwendige Zeit aufbringen zu können. Ein professioneller Vermögensverwalter kann hierbei Abhilfe schaffen. Er kümmert sich nicht nur um die individuelle Beratung, sondern setzt die festgelegten Anlagestrategien auch direkt um.

Kostenfrei ist dieser Dienst jedoch nicht. Entscheidet man sich für einen Vermögensverwalter,

sollten die entstehenden Gesamtkosten berücksichtigt werden. Nicht jeder Vermögensverwalter weist alle mit dem Dienst anfallenden Kosten und Gebühren voll umfänglich und transparent nach.

Die Gesamtkosten in der Vermögensverwaltung können auf drei Ebenen aufgeteilt werden. Verwaltungskosten, Bankgebühren und Produktkosten.

Verwaltungskosten

Je nach Absprache mit dem Kunden, erhebt ein Vermögensberater meist quartalsweise, halbjährlich oder jährlich eine Verwaltungsvergütung für seine Dienste. Es ist äußerst selten, dass ein fester Betrag hierfür festgelegt wird. Dies wäre weder im Sinne des Kunden noch des Vermögensverwalters. Es ist eher üblich, dass er eine prozentuale Verwaltungsvergütung einstreicht, die sich am verwalteten Vermögen bemisst. Die Höhe dieser Vergütung kann von Vermögensverwalter zu Vermögensverwalter sehr unterschiedlich ausfallen, jedoch sind bis zu 1,5% p.a. auf das zu verwaltende Vermögen üblich. Die Mehrwertsteuer sollte ebenfalls mitberücksichtigt werden, die dem Kosten-Beitrag aufgerechnet wird.

Bankgebühren

Zu den Bankgebühren zählen zum Beispiel Depotführungsgebühren, Transaktionsgebühren und je nach Bank weitere Kosten, die nicht immer transparent und auf einen Blick verständlich aufgeführt werden.

Produktkosten

Bei der Anwendung von verschiedenen Finanzinstrumenten, wie bspw. Anlagefonds, Zertifikate usw. fallen weitere Produktgebühren und Tradingkosten an. Ausgabeaufschläge, Spreads und Managementgebühren sind einige davon. Bei Investment in Immobilien und Grundstücken oder Kunstwerken entstehen weitere anlagespezifische Kosten in Form von Steuern, Notarkosten und weitere.

Erfolgsbeteiligung

Weitere vorab definierte Kosten, die auf den Kunden zukommen können, sind Erfolgsbeteiligungen oder auch Erfolgsprämien. Diese werden am Ende eines vereinbarten Zeitraums berechnet. Der Vermögensverwalter verdient somit am Gewinn seiner Kunden. Vorteil der Erfolgsbeteiligung: Der Vermögensverwalter verdient umso mehr, je höher die Rendite der Kapitalanlage ausfällt. Das kann auch als Absicherung für den Kunden verstanden werden. Eine solche Erfolgsvergütung kann zwischen 5 und 30% des Gewinns liegen. Die Höhe hängt dabei von der Art der Finanz-Anlage ab.

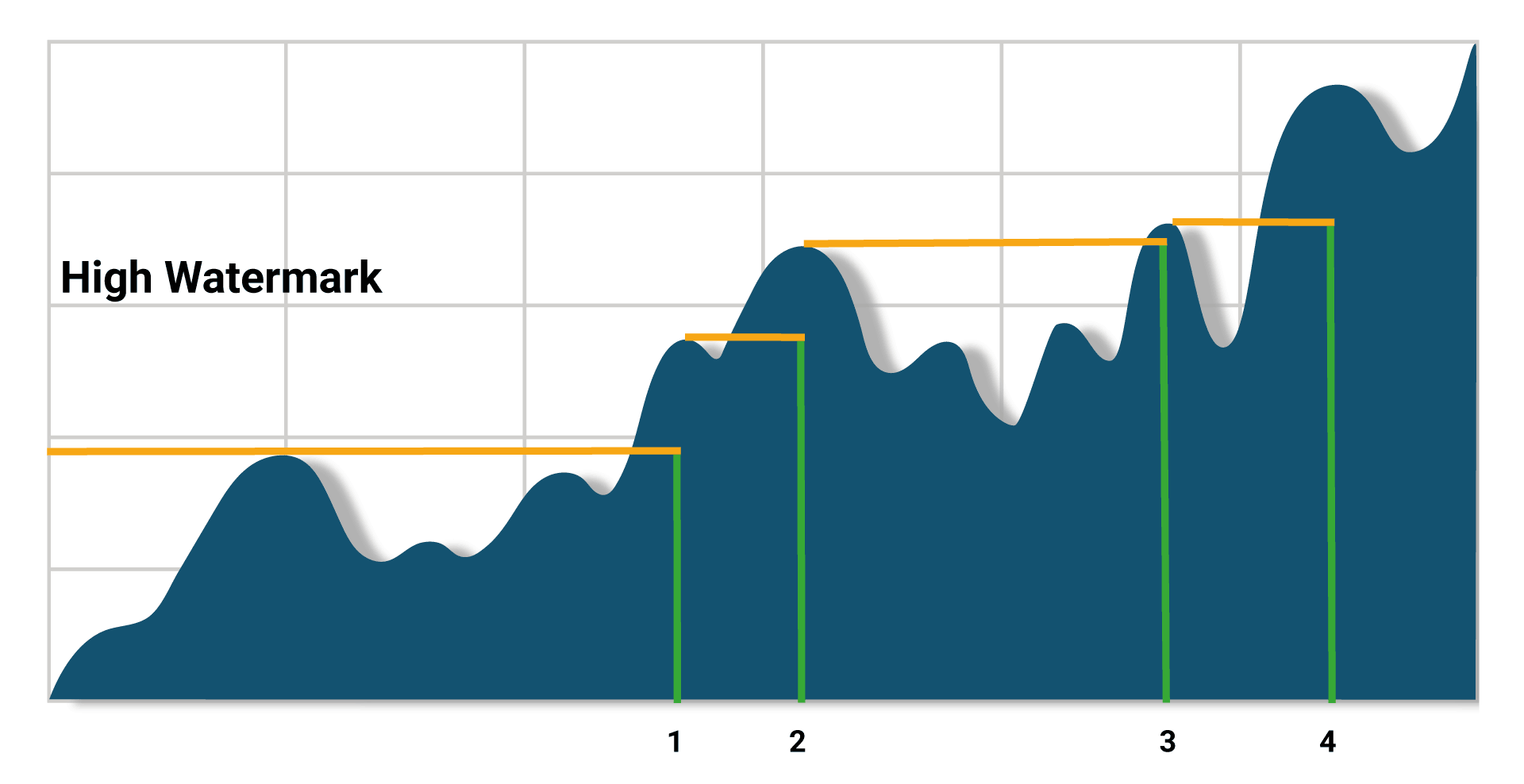

High Watermark

Gewinne dürfen bei einer High Watermark-Methode nur einmal mit einer Gewinnbeteiligung belegt werden. Dies bedeutet, dass einmal erreichte Höchststände nach einem Verlustjahr erst wieder überschritten werden müssen, bevor der Vermögensverwalter seine Erfolgsbeteiligung dafür berechnen darf.

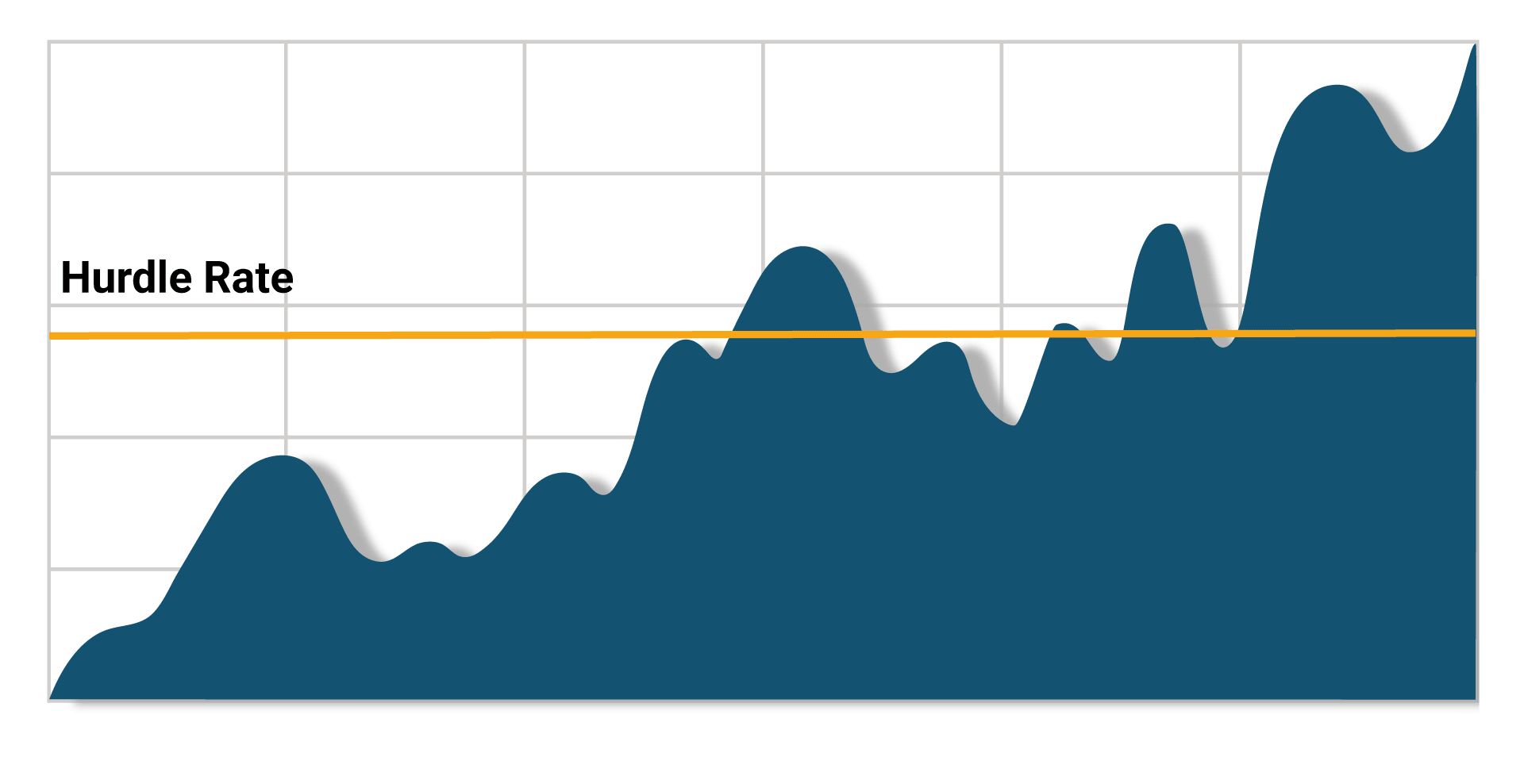

Hurdle Rate

Bonuszahlungen an den Vermögensverwalter werden erst fällig, wenn die Kapitalanlage eine im Vorfeld festgelegte Hürde überschreitet.

Die Bezahlung eines Vermögensverwalters ausschließlich auf Basis einer Erfolgsbeteiligung ist eher unwahrscheinlich. Ein stetiger Erfolg kann nicht garantiert werden – egal wie viel Erfahrung und Wissen der Vermögensverwalter aufweist. Das Handeln eines Vermögensverwalters ist immer strategisch ausgerichtet und damit auf Langfristigkeit ausgelegt. Für seine stetige Arbeit wird auch ein regelmäßiges Einkommen benötigt. Außerdem müssen anfallende Trading- und Handlungskosten regelmäßig abgedeckt sein.

Zugriff auf besondere Angebote und Anlagetools

Als Vermögensverwalter stehen einem weit mehr Möglichkeiten offen als einem Privatanleger. Er hat Zugang zu professionellen Analyse- und Anlagetools und somit die geeignete Infrastruktur, um solide Anlageentscheidungen zu treffen, kann Sonderkonditionen anbieten, die Privatanleger nicht erhalten und kann auf Finanzprodukte zugreifen, die sonst nur speziellen Klientels vorbehalten ist oder die sonst höhere Einstiegsbeträge voraussetzen.

Transparenz gegenüber dem Kunden

Selbst wenn der Vermögensverwalter eigenständig Entscheidungen bezüglich des Vermögens seiner Kunden trifft und ausführt, bedeutet dies nicht, dass man als Kunde „im Dunkeln steht“. Transparenz ist die Grundlage der Arbeit eines professionellen Vermögensverwalters zwischen ihm und seinen Kunden. Je nach Absprache wird der Kunde regelmäßig mit den neuesten Informationen versorgt.

Zusammenfassung

Bei der Vermögensverwaltung fallen verschiedene fixe als auch variable Kosten und Gebühren an. Diese teilen sich in Verwaltungsgebühren, Bankkosten, Produktkosten und erfolgsabhängige Prämien auf.

Traditionelle Vermögensverwaltung und die neue Konkurrenz

Kostengünstigere Online Adviser bieten Vermögensverwaltung mit großem Erfolg an. Vermögensaufbau und Finanzplanung liegen hier in digitalen Händen. Kosten werden gesenkt und Algorithmen dafür verwendet, um den Markt konstant zu überwachen und wenn nötig handeln zu können.

Und es gibt Vermögensverwalter, die die Vorteile aus beiden Welten kombinieren. Online-Vermögensverwalter ohne aufwendiges und kostenintensives Filialsystem, schlanke Personalstrukturen und Einbindung externer Expertise reduzieren Kosten maßgeblich. Die Beratung und Umsetzung von Finanz-Strategien wird dennoch von erfahrenen Finanzmanagern realisiert. So hat der Kunde eine persönliche Beratung und Betreuung und kann auf die fachliche Kompetenz des Vermögensverwalters vertrauen und nicht auf mathematischen Modellen und Algorithmen.

Depot übertragen und verwalten

Ob klassisches oder Online-Depot: Egal für welche Variante Sie sich entscheiden, der Handel mit Wertpapieren ist heute durchweg digital gestaltet. Man muss nicht mehr an der Börse einen Anteilsschein in physischer Form erwerben. Alles läuft über elektronische Systeme. Auch Banken verwenden diese, um Aktien für ihre Kunden zu erwerben.

Wertpapierhandel mit klassischem Depot

Möchte man Aktien kaufen, wendet man sich an seine Bank und die Eröffnung eines Depots ist der erste Schritt. Für dieses Depot fallen bei der Bank Gebühren an, welche entweder monatlich oder auch jährlich vom Bankkonto abgebucht werden. Diese Gebühren können hoch sein.

Für jede Order, also Kauf und Verkauf, fällt eine Ordergebühr an. Auch diese sind recht hoch.

Sollen nur kleinere Beträge investiert werden, wird die erwirtschaftete Rendite durch die Gebühren schnell wieder aufgebraucht. Oft lohnen sich klassische Depots nur bei höheren Anlagebeträgen und höheren Stückzahlen.

Der Handel mit Wertpapieren über ein klassisches Depot nimmt Zeit in Anspruch. Öffnungszeiten der Bankfilialen müssen beachtet und Termine eingehalten werden.

Alternativ zum klassischen Depot können Anleger bei Online-Brokern ihr Vermögen selbstständig anlegen.

Wertpapierhandel via Online-Depot

Vergleicht man ein Online-Depot mit dem bei einer Bank, ist der Verwaltungsaufwand minimal. Der Anleger übernimmt eigenständig gewisse Aufgaben. Viele Online-Depots-Angebote sind heutzutage kostenfrei. Damit sinken die Gesamtanlage-Kosten. Ein weiterer Vorteil, das Depot ist jederzeit erreichbar.

Auch die Orderkosten fallen geringer aus als bei einem herkömmlichen Depot. Die Anbieter verwenden oft Spreads, um ihren Gewinn zu erzielen. Das ist die Differenz zwischen Kauf- und Verkaufspreis. Bei manchen Anbietern fallen Kosten für das Abheben oder Transferieren von Geldwerten an.

Der Handel in Echtzeit kann von überall erledigt werden. Marktpreise werden dadurch eingehalten, da es keine Verzögerungen beim Handel von Assets gibt. Mit der Möglichkeit, immer und überall zu handeln, besteht der Zugriff auf Börsen weltweit.

Zusammenfassung

Eine Geldanlage am Kapitalmarkt kann für viele Anleger kompliziert und aufwändig sein. Um ein gut diversifiziertes und renditestarkes Portfolio zu erstellen, ist ein hoher Zeitaufwand notwendig. Dies ist mit einem klassischen, bankgeführten Depot ohne Online-Zugang nicht kosten- und zeiteffektiv realisierbar.

Eine digitale Lösung in Form eines Online-Depots kann hier die Lösung sein. Der Kauf von verschiedensten Assetklassen wie Aktien, Optionsscheine, Fonds und ETFs oder auch Währungen, Krypto und Sachwerte lassen sich mit nur wenigen Klicks am heimischen Computer umsetzen. Dennoch müssen Anleger Zeit für Recherche und Umsetzung für den Kauf und Verkauf von Assets investieren. Eine erfolgreiche Strategieentwicklung, stetige Marktbeobachtung und resultierend daraus, die jeweils richtige Investmententscheidung zu treffen werden durch ein Online-Depot jedoch nicht abgedeckt.

Abgrenzung von gewerblicher und privater Vermögensverwaltung

Wichtige Unterschiede und rechtliche Aspekte

Der ein oder andere Anleger hat sich vielleicht schon einmal mit der Frage beschäftigt, welche rechtlichen Rahmenbedingungen berücksichtigt werden müssen, wenn es um die private Vermögensverwaltung geht. Wo endet die private Vermögensverwaltung und wann wird die Schwelle zur Gewerblichkeit überschritten? Dann gibt es steuerliche verschiedene Auswirkungen.

Kapitaleinkünfte stellen bei einer gewerblichen Tätigkeit Einkünfte aus einem Gewerbebetrieb dar und es fällt damit Gewerbesteuer an sowie die Versteuerung zum Tarifsteuersatz. Dieser ist in der Regel höher als der Abgeltungssteuersatz. Einhergehend damit, muss ein entsprechendes Gewerbe angemeldet sein.

Wo liegt der Unterschied zwischen privater und gewerblicher Vermögensverwaltung?

Es gibt verschiedene Aspekte, die vorliegen müssen, um als gewerblicher Anleger eingestuft zu werden. Einige davon werden von jedem Anleger erfüllt, denn schon regelmäßige Wertpapier An- und Verkäufe stellen eine gewerbliche Tätigkeit dar, wenn sie eine selbständige, nachhaltige und mit Gewinnerzielungsabsicht betriebene Tätigkeit darstellen. Beim Wertpapierhandel nimmt man außerdem automatisch am allgemeinen wirtschaftlichen Verkehr teil. Eine Selbstständigkeit zeichnet sich durch die Ausführung auf eigene Gefahr und Rechnung aus. Das sogenannte Unternehmerrisiko.

Kauft und verkauft man als Anleger Wertpapiere, dann geschieht dies normalerweise auf eigenes Risiko und in eigener Verantwortung. Als nachhaltig gelten Tätigkeiten, wenn die Absicht besteht, diese zu wiederholen und Einkünfte daraus zu einer regelmäßigen Einkunftsquelle werden zu lassen. Werden regelmäßig Wertpapiere gekauft und verkauft und hat man die Absicht damit Profit zu erzielen, sind schon wichtige Indikatoren zur gewerblichen Vermögensverwaltung erfüllt.

Diese Indikatoren reichen jedoch nicht aus, damit eine gewerbliche Tätigkeit zu Grunde gelegt wird. Um als gewerblicher Anleger zu gelten, muss man zudem am allgemeinen wirtschaftlichen Verkehr teilnehmen. Dies ist nur der Fall, wenn man als Kapitalanleger mit seinen Wertpapiergeschäften an die Öffentlichkeit tritt und diese auch vermarktet.

Ab wann bewegt man sich in einer gewerblichen Vermögensverwaltung?

Es gibt weitere Merkmale, die eine private zu einer gewerblichen Tätigkeit werden lassen. Nicht alle sind in Gesetzen verankert, sondern werden als Indikatoren verwendet, um die Situation richtig einschätzen zu können. Eine davon ist zum Beispiel die Anzahl an getätigten Börsentransaktionen. Wird diese im Rahmen von privater Vermögensverwaltung regelmäßig überschritten, gilt dies als gewerbliche Tätigkeit. Die Verwaltung von eigenem Vermögen in Verbindung mit regelmäßigen Transaktionen, wird von der Finanzverwaltung im Allgemeinen jedoch nicht als gewerbliche Tätigkeit angesehen.

Erfüllt man als Anleger mit seiner Tätigkeit folgende Punkte, so befindet man sich im Allgemeinen in einer gewerblichen Tätigkeit:

- Tritt die Absicht in den Vordergrund, dass Vermögenswerte dazu verwendet werden, um diese durch Verkauf zu Geld zu machen

- Wird nicht mehr nur eigenes Vermögen, sondern auch Fremdvermögen eingebunden

- Ist es beabsichtigt, mit den Geschäften auf fremde Rechnung Gewinne zu erzielen

- Werden mehrere Bankinstitute eingebunden, um Geschäfte zu betreiben

- Werden Kredite aufgenommen, um Wertpapiergeschäfte zu finanzieren

- Erfordern alle Geschäfte eine umfangreiche Geschäfts-Tätigkeit

Vermögensverwaltung für kleine Unternehmen

Strategien für nachhaltiges Wachstum

Vermögensverwaltung betrifft zahlreiche Aspekte. Nicht nur als Privatperson ist es sinnvoll, sich ausgiebig damit zu beschäftigen. Als Unternehmen gibt es noch viele weitere Aspekte, die betrachtet werden sollten. Rechtliche, steuerliche, wirtschaftliche, persönliche und auch emotionale. Eine vorausschauende Betrachtungsweise ist hierbei wichtig, die die verschiedenen Seiten der Unternehmensplanung berücksichtigen und miteinander vereinbaren.

Liquidität als Basis für ein erfolgreiches Unternehmen

Als Unternehmen ist es wichtig, jederzeit ausreichend liquide Mittel zur Verfügung zu haben, um einen reibungslosen Betrieb des Unternehmens sicherstellen zu können. Trotzdem sollten freie, liquide Mittel nicht einfach ungenutzt auf dem Bankkonto verbleiben. Niedrige Zinsen und Inflation wirken sich recht schnell negativ aus und zehren am Betriebsvermögen. Mehr Umsatz muss erzielt werden, um die Investitionskraft dieser nicht investierten Mittel aufrecht zu erhalten.

Online-Vermögensverwaltung als Lösung für Ihren Betrieb

Eine Lösung, um Ihr Betriebsvermögen zu schützen, kann die Vermögensverwaltung sein. Nicht nur Tages- und Festgelder sind sehr beliebt und bieten immerhin eine höhere Verzinsung als das Bankkonto an. Zu bedenken ist hierbei, dass Festgelder fixe Laufzeiten besitzen und damit gebunden sind. Oft werden daher auch Indexfonds, sogenannte ETFs, verwendet, um ein Teil des Geschäftsvermögens anzulegen. ETFs sind börsennotiert und somit börsentäglich verkaufbar. Damit bleibt das angelegte Firmenvermögen flexibel und somit liquide. Welche Anlageformen und welche Diversifikation am Ende die richtige ist, hängt von der individuellen Situation des Betriebes ab.

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Die Informationen ersetzen keine auf die persönliche und finanzielle Situation zugeschnittene Beratung.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandene Inhalte von Dritten oder Links zu Websites Dritter („fremde Inhalte“) haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde bzw. die Urheber der Inhalte.

Mit einem Depot bei FollowMyMoney können Sie Ihr Geld breit gestreut in die Werte Ihrer Wahl anlegen und am Wachstum der Märkte teilhaben. Egal, ob Sie über einen ETF einen Index oder eine Branche abbilden, gezielt Einzelaktien von Erfolgsunternehmen kaufen oder in den neuen, zuletzt stark expandierenden Kryptomarkt investieren.

Bauen Sie Ihr Vermögen strategisch auf. Entsprechend Ihrer persönlichen Anlageziele und mit den Kombinationsmöglichkeiten unserer Angebote auf FollowMyMoney.