Venture-Capital

Bild: RDNE stock project auf Pexels

Der Gründer von heute sind die Stars von morgen – wenn alles ideal läuft. So wie bei Facebook oder Twitter, LinkedIn oder AirBnB. Doch so ambitioniert die meisten Startups – Neugründungen – auch loslegen: Es ist ein weiter und meist teurer Weg bis zum dauerhaften Markterfolg.

Diesen Weg erleichtert Venture Capital (VC), auf deutsch: Wagniskapital. Formal ist Venture Capital eine Form von Private Equity, also privatem Beteiligungskapital. Die Kapitalspritze befördert das Startups mit Schwung aus den Startblöcken und erlaubt, die ersten Hürden zu nehmen. Dabei lassen die Venture-Capital-Gesellschaften die Gründer nicht allein: Sie beschäftigen Experten, die bei den Startups tief ins Tagesgeschäft eintauchen und für Know-how und Kontakte sorgen. Damit die unterstützende Hilfe der strategischen Partner nicht als Einmischen missverstanden wird, achten viele VC-Gesellschaften darauf, in Form einer Unternehmensbeteiligung die Mehrheit an den Startups zu übernehmen.

Dabei konzentrieren sich die VC-Gesellschaften keineswegs auf ein einzelnes Startup. Bewusst packen sie mehrere Neugründungen zusammen in Venture-Capital-Fonds – im Bewusstsein, dass es nicht alle bis zum Markterfolg schaffen werden. Diese Fonds sind als geschlossene Fonds aufgelegt: Es wird eine bestimmte Summe an Kapital angepeilt; sobald der Betrag erreicht ist, wird der Fonds geschlossen.

Die Gebühren der VC-Fonds sind ausgesprochen hoch, da es sich um (sehr) aktiv gemanagte Fonds handelt. Den eigenen Aufwand berechnen die Venture-Capital-Gesellschaften natürlich mit. Die Kosten von VC-Fonds liegen daher meist über 10 Prozent. Da Venture-Capital-Fonds geschlossene Fonds sind, legen sich Investoren langfristig fest. Die Laufzeiten betragen mindestens drei, meist zwischen acht und zwölf Jahre. Diese langen Laufzeiten erklärt sich durch die Zeit, die ein Start-up benötigt, um ein Geschäftsmodell umzusetzen, zur Marktreife zu bringen und sich auf dem Markt durchzusetzen (oder das Interesse neuer Investoren zu wecken).

Wer einen Anteil eines Venture-Capital-Fonds „zeichnet“, investiert damit in einen Strauß von Unternehmen. Die VC-Gesellschaften wissen aus Erfahrung, dass sich nicht alle Startups so positiv entwickeln wie erhofft. Ziel ihres Investments ist nach einigen Jahren der profitable Verkauf der Unternehmen – oder auch ein Börsengang.

Wann wird Venture Capital eingesetzt?

Venture Capital unterstützt Startups, damit die von der Idee sofort in die Umsetzung kommen. Mit dem VC-Kapital kann das junge Unternehmen beispielsweise die Produktentwicklung beschleunigen, zusätzliche Angestellte einstellen oder neue Vertriebskanäle erschließen.

Wie wichtig diese Unterstützung ist, belegen einschlägige Studien wie „The VC Factor“ der KfW: Mithilfe des VC-Anschubs haben sich laut der Studie 90 Prozent der Startups in Hinsicht auf Wachstums-, Innovations- und Kommerzialisierungserfolg schneller und weiter entwickelt als ein vergleichbare Unternehmen ohne VC-Finanzierung. Dabei wird das Kapital bei unterschiedlichen Entwicklungsstufen des Startups eingesetzt.

- Seed Stage – die frühe Phase, in der Produktideen entwickelt und erste Prototypen gebaut werden

- Early Stage – das Unternehmen tritt mit einem marktreifen Produkt oder Service an

- Later Stage – das Startup verfügt über ein am Markt etabliertes Produkt

- Growth Stage – der Umsatz wächst, doch noch werden keine Gewinne erwirtschaftet

Zwei Drittel des Venture Capitals geht an Unternehmen in der Later Stage und der Growth Stage. In die Seed-Phase fließen weniger als 5 Prozent des Wagniskapitals.

Wie wird Venture Capital eingesetzt?

Jeder Venture-Capital-Fonds durchläuft drei Phasen: Fundraising, Investieren und Exit. Beim Fundraising wird Geld für den Fonds eingesammelt – es geht immer um Millionenbeträge. Ist die angepeilte Summe erreicht, wird der Fonds geschlossen. Das Kapital wird in schrittweise in sogenannten Capital Calls abgerufen, um Investitionen in die ausgewählten Startups zu finanzieren.

Nach dem Einstieg von Wagniskapitalgebern wird mit den Startups ein Plan ausgearbeitet, welche Ziele bis wann erreicht werden soll. So kann die VC-Gesellschaft regelmäßig überprüfen, ob das frisch gegründete Unternehmen auf dem richtigen Weg ist und dabei genügend Tempo aufgenommen hat. Erfahrungsgemäß reicht die erste Finanzspritze selten aus, um das Startup bis zum Markterfolg zu tragen. Bevor in einer zweiten (mitunter auch dritten und vierten) Finanzierungsrunde weiteres Kapital nachgeschossen wird, wird jeweils der Ist-Zustand untersucht. Häufig gehen mit dem Nachschießen weiterer Gelder strategische oder personelle Wechsel einher.

Wesentliche Rückflüsse für Anleger sind erst in der dritten Phase, dem Exit, zu erwarten. Dabei gibt es für den Exit unterschiedliche Optionen:

- Verkauf an andere Investoren: Wenn ein Startup die nächste „Stage“ seiner Entwicklung erreicht, übernehmen mitunter andere VC-Gesellschaften das Unternehmen.

- Übernahme durch ein Unternehmen: Besonders im Technologiesektor kommt es häufig vor, dass ein Startup die entwickelte Technologie (und sich) an ein größeres Unternehmen verkauft.

- Börsengang des Startups: Dieser Exit gilt als Königsdisziplin und als Gipfel eines erfolgreichen Venture-Capital-Investments.

Der Lebenszyklus eines Venture-Capital-Fonds ist mit der Veräußerung aller Unternehmensanteile abgeschlossen, da damit auch alle rechtlichen und finanziellen Ansprüche an die Unternehmen enden, in die der VC-Fonds investiert war.

Wie können Privatanleger investieren?

Venture Capital zählt als Assetklasse zu den alternativen Anlagen, die traditionelle Anlageformen wie Aktien und Sachwerte wie Gold oder Immobilien, Aktienfonds und ETFs ergänzen. Allerdings: In Startups zu investieren, ist hochriskant. Die meisten der Gründungen können die in sie gesteckten Erwartungen nicht erfüllen. Die VC-Gesellschaften steuern dagegen, indem sie einen Strauß von Startups in ihre Fonds packen. Die hohe Rendite der erfolgreichen Startups soll die gescheiterten Gründungen ausgleichen.

Ähnlich wie Private Equity ist ein Investment in Venture Capital teuer. Üblich sind Anlagen ab 100.000 Euro – sowohl für direkte Investments als auch für die Anlage über entsprechende Dachfonds. Die gute Nachricht: Es gibt auch günstigere Einstiegschancen. Allmählich etablieren sich Angebote, die schon bei Beträgen von 1.000 Euro oder zumindest 10.000 Euro ein Investment in einen Venture-Capital-Fonds ermöglichen. Dafür wird während der Fundraising-Phase das Kapital von vielen Privatanlegern gebündelt.

Eine Alternative zu den VC-Fonds ist der Kauf der Aktien von Venture-Capital-Gesellschaften. Sie sind auch für Privatanleger erschwinglich und können zudem jederzeit wieder verkauft werden. Allerdings sind die Kursentwicklungen der (wenigen) börsennotierten VC-Gesellschaften nur bedingt erfreulich.

Bleibt eine zweite Möglichkeit: Crowdinvesting. Die Anleger (die „Crowd“) investieren über eine Online-Plattform jeweils überschaubare Geldbeträge. So kommen im Idealfall große Anlagesummen zusammen, die Startups ebenfalls mit Schwung aus den Startblöcken hilft.

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Die Informationen ersetzen keine auf die persönliche und finanzielle Situation zugeschnittene Beratung.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandene Inhalte von Dritten oder Links zu Websites Dritter („fremde Inhalte“) haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde bzw. die Urheber der Inhalte.

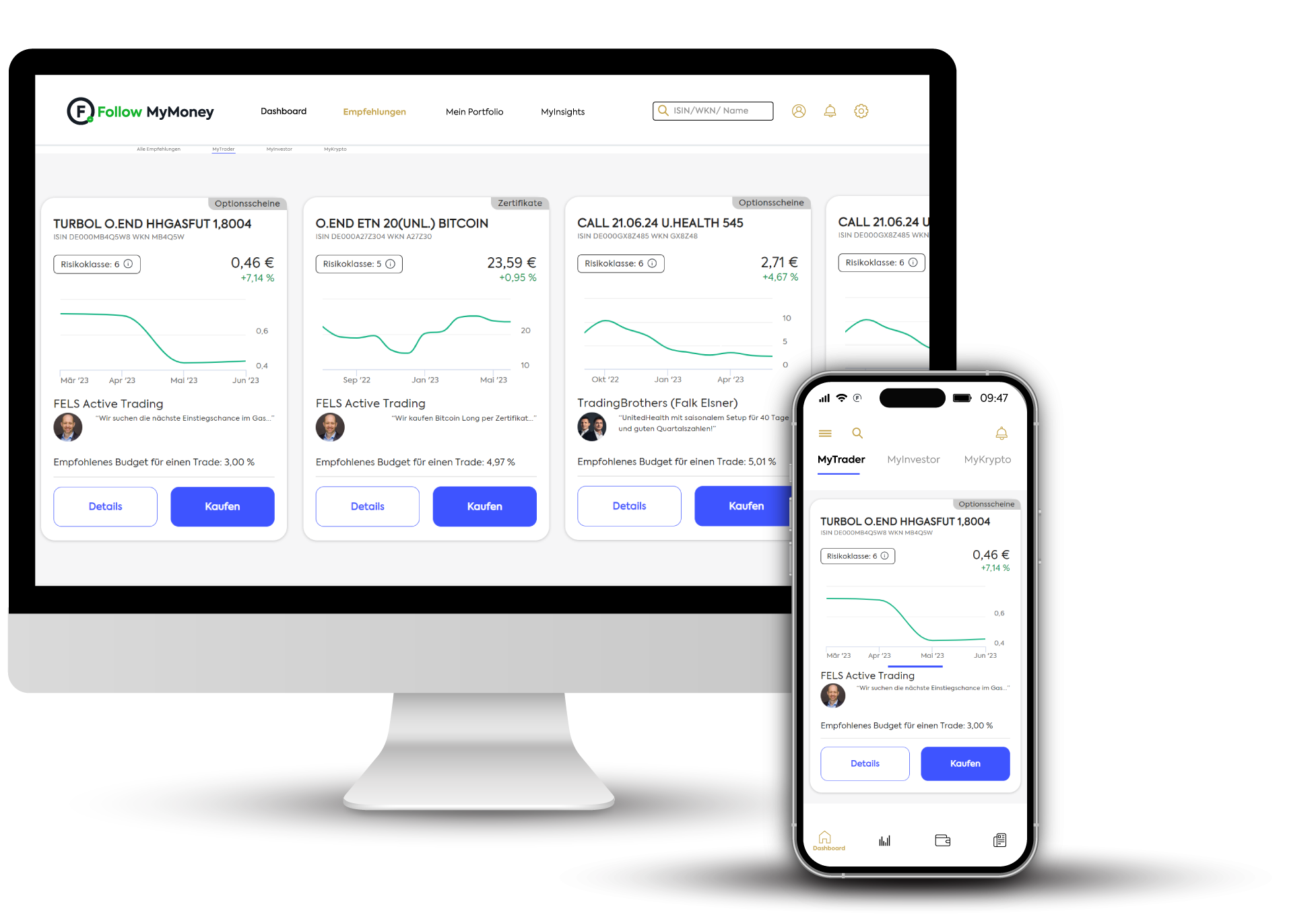

Mit einem Depot bei FollowMyMoney können Sie Ihr Geld breit gestreut in die Werte Ihrer Wahl anlegen und am Wachstum der Märkte teilhaben. Egal, ob Sie über einen ETF einen Index oder eine Branche abbilden, gezielt Einzelaktien von Erfolgsunternehmen kaufen oder in den neuen, zuletzt stark expandierenden Kryptomarkt investieren.

Bauen Sie Ihr Vermögen strategisch auf. Entsprechend Ihrer persönlichen Anlageziele und mit den Kombinationsmöglichkeiten unserer Angebote auf FollowMyMoney.