Börsen-Lego | Geldpolitik 2025

Bild: KI generiert mit Copilot

Kann die Fed die Inflation wirklich bändigen – oder müssen wir uns auf ein unruhiges Wirtschaftsjahr 2025 einstellen?

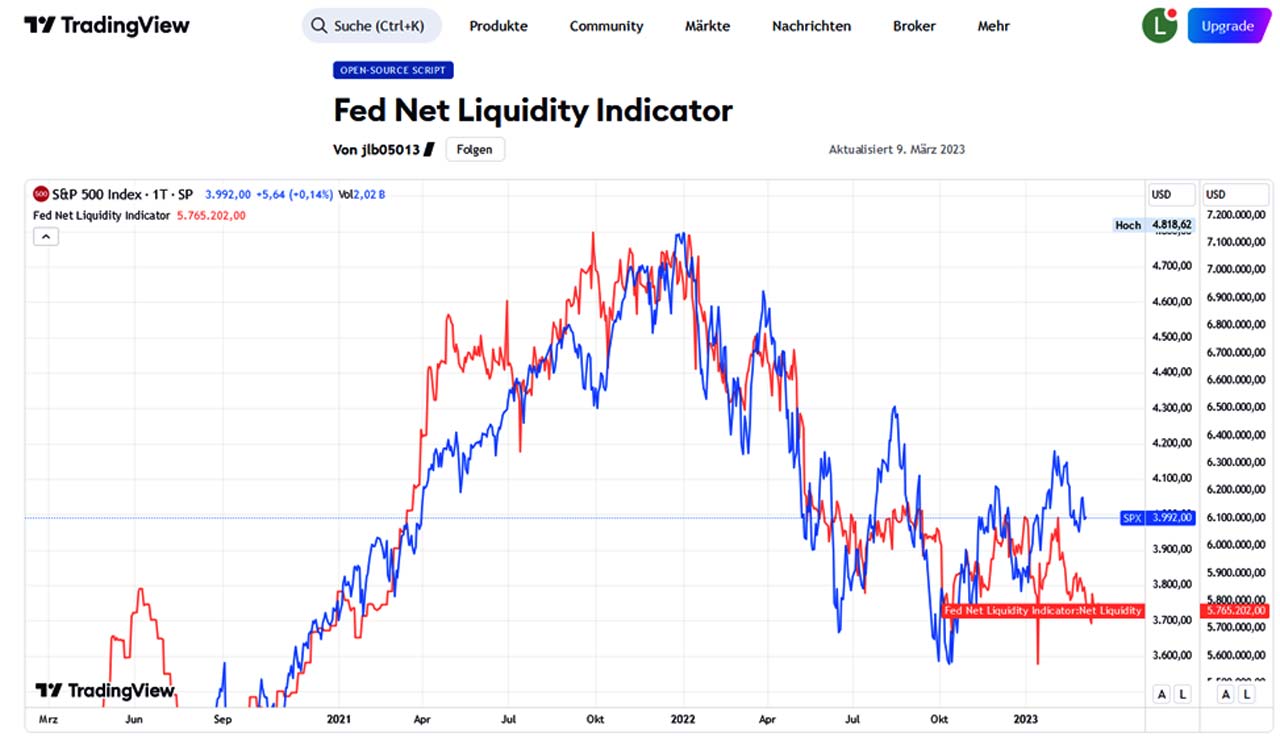

Die Geldpolitik der Notenbanken ist ein mächtiges Instrument, das die Finanzmärkte direkt und indirekt beeinflusst, sowie Erwartungen und das Vertrauen der Marktteilnehmer steuern „KANN“.

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Die Informationen ersetzen keine auf die persönliche und finanzielle Situation zugeschnittene Beratung.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandene Inhalte von Dritten oder Links zu Websites Dritter („fremde Inhalte“) haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde bzw. die Urheber der Inhalte.

Mit einem Depot bei FollowMyMoney können Sie Ihr Geld breit gestreut in die Werte Ihrer Wahl anlegen und am Wachstum der Märkte teilhaben. Egal, ob Sie über einen ETF einen Index oder eine Branche abbilden, gezielt Einzelaktien von Erfolgsunternehmen kaufen oder in den neuen, zuletzt stark expandierenden Kryptomarkt investieren.

Bauen Sie Ihr Vermögen strategisch auf. Entsprechend Ihrer persönlichen Anlageziele und mit den Kombinationsmöglichkeiten unserer Angebote auf FollowMyMoney.