Unternehmensbeteiligungen

Bild: Gerd Altmann auf Pixabay

Es gibt eine einfache Möglichkeit, sich an Unternehmen zu beteiligen: Aktien oder entsprechende Aktienfonds erwerben. Wer eine Aktie kauft, wird damit automatisch Miteigentümer der Aktiengesellschaft. Wer Anteile von Fonds oder ETFs kauft, wird sogar Miteigentümer verschiedener Unternehmen – da Fonds und baugleiche ETFs ja in mehreren Aktiengesellschaften investiert sind. Von Aktien, Fonds und ETFs ist in unserer Investment-Akademie an anderer Stelle die Rede, hier geht es um eine andere, umfassendere Form der Unternehmensbeteiligung.

Von einer Unternehmensbeteiligung im eigentlichen Sinn wird erst gesprochen, wenn der Anteil am Unternehmen größer ist als 1 Prozent. Das sieht auch der Gesetzgeber so. Liegt die Beteiligung unter der Ein-Prozent-Grenze, greift die Abgeltungssteuer. Erst oberhalb dieser Grenze werden Gewinne per Teileinkünfteverfahren besteuert.

Und um Gewinne geht es ja. Anleger beteiligen sich an einem Unternehmen, um von deren Wertsteigerung und Gewinnen zu profitieren. Was Anleger allerdings bedenken müssen: Wer per Beteiligung zum Unternehmer wird, trägt damit auch die entsprechenden Risiken. Bis hin zum Totalverlust des Investments.

Alternative Investmentfonds, AIF

Der unkomplizierteste Weg, sich an einem Unternehmen zu beteiligen, führt über Alternative Investmentfonds (AIF). Der Unterschied zu Aktienfonds: Es wird nicht in Aktiengesellschaften, sondern in ein bestimmtes Projekt investiert. Das können Solaranlagen oder Einkaufszentren sein, Schiffe oder Windparks. Der Fondsanbieter sammelt Geld von Anlegern ein, bis die angepeilte Summe erreicht wird. Dann wird der Fonds geschlossen. Diese Form der Anlage wird daher auch geschlossener Fonds genannt.

Die Einstiegsschwelle für geschlossene Fonds beginnt meist erst bei 10.000 Euro, häufig liegt die Schwelle noch höher. Wer AIF-Anteile „gezeichnet“ hat, wird damit zum Unternehmer – genauer gesagt zum Kommanditisten, da die Rechtsform des Projekts meist eine Kommanditgesellschaft (KG) und damit ein Unternehmen ist. Anleger unterzeichnen zu Beginn eine Beitrittserklärung und beteiligen sich durch die Zahlung ihrer Anlagesumme (manchmal auch durch monatliche Raten) an dieser Gesellschaft. Investoren werden dadurch zu Mitunternehmern und sind am Gewinn und Verlust der Gesellschaft beteiligt.

Mit dem eingesammelten Kapital werden vom AIF im ersten Schritt die im Vorfeld angefallenen Kosten abgedeckt. Im zweiten Schritt wird das Kapital genutzt, um das ausgewählte Projekt umzusetzen. Dafür reicht das gezeichnete Kapital der Anleger selten aus, daher werden meist auch Bankkredite eingesetzt.

Wer in einem AIF investiert, erwartet jährliche Ausschüttungen in einer zuvor vereinbarten Höhe. Ob entsprechende Erträge tatsächlich ausgezahlt werden, hängt allerdings von der Entwicklung des Projekts ab. Sie können durchaus niedriger, aber auch höher ausfallen als geplant.

Ein Ausstieg aus einem AIF ist kaum möglich. Dafür müssten Investoren einen Interessenten finden, der den eigenen Anteil komplett übernehmen will. Ansonsten muss man als Anleger abwarten: Alternative Investmentfonds sind meist auf eine Dauer von zehn bis 20 Jahren angelegt. Zum Ende der Laufzeit wird das finanzierte Projekt verkauft. Aus dem Erlös halten die Anleger ihre Schlussausschüttung, das sogenannte Auseinandersetzungsguthaben. Dabei handelt es sich um einen Anteil am Gesellschaftsvermögen, von dem jedoch die Verbindlichkeiten der Gesellschaft abgezogen werden. Im schlimmsten Fall gehen die Anleger leer aus – selbst bei erfolgreich umgesetzten Projekten.

Stille Beteiligungen

Ein klassischer Weg, sich an Unternehmen zu beteiligen, ist die sogenannte stille Beteiligung. „Still“ ist sie, weil sie weder im Jahresabschluss genannt noch im Handelsregister eingetragen werden muss. Stille Teilhaber erhalten eine zuvor vereinbarte, prozentualen Beteiligung an den Unternehmensgewinnen. Bei einer typischen stillen Beteiligung kann ein stiller Gesellschafter auch für Verluste haftbar gemacht werden. Um das zu vermeiden, wird eine mögliche Verlustbeteiligung oft vertraglich ausgeschlossen. Dann haften die stillen Gesellschafter bei Verlusten nur bis zur Höhe ihrer Kapitaleinlage.

Stille Gesellschafter haben bei einer typischen stillen Beteiligung keine Mitspracherechte. Deshalb ist die atypische stille Beteiligung so häufig: Dabei lassen sich die stillen Gesellschafter per Vertrag festgelegte Mitsprache- und Kontrollrechte zugestehen – müssen also nicht „still“ bleiben.

Künftige Gesellschafter müssen sich im Vorfeld schlau machen über das Unternehmen, an dem sie sich beteiligen wollen. Interessenten sollten dafür einen Anwalt zu Rate ziehen und sich vor allem fragen, warum die Inhaber einer Firma private Geldgeber mit in das Boot holen, anstatt sich über eine Bank zu finanzieren und so die volle Kontrolle zu behalten.

Private Equity, Venture Capital und Crowdinvesting

Ähnlich wie geschlossene Fonds funktionieren auch Private Equity, Venture Capital und Crowdinvesting. Auch hier wird Geld von Anlegern eingesammelt – in diesem Fall, um sich an Unternehmen zu beteiligen. Im Fall von Private Equity sind es bereits etablierte Unternehmen, bei Venture Capital sind es Startups, also frisch gegründete Firmen. Beim Crowdinvesting investieren die Anleger (die „Crowd“) über eine Online-Plattform jeweils überschaubare Geldbeträge. So kommen im Idealfall große Anlagesummen vor allem für Immobilienentwickler oder Startups zusammen.

Eine direkte Unternehmensbeteiligung ist für private Anleger eigentlich nur als sogenanntes partiarischer Nachrangdarlehen über Crowdinvesting möglich. Venture-Capital- und noch mehr Private-Equity-Fondsgesellschaften stellen sehr hohe – häufig sechs- oder sogar siebenstellige – finanzielle Hürden auf. Allerdings gibt es mittlerweile Anbieter, die das Geld von Privatanlegern sammeln und zusammenführen, um solche Beträge aufzubringen.

Indem Anleger entweder direkt oder über entsprechende Fonds zu Anteilseignern werden, profitieren sie von den Gewinnen der Unternehmen. Beim Crowdinvesting sind sie dabei auf das Können des Management-Teams der ausgewählten Firma angewiesen. Anders sieht es im Venture-Capital- und Private-Equity-Bereich aus. Die Fondsgesellschaften bringen ihr einschlägiges Know-how ein. So verbessern sie die Chancen, dass sich die Unternehmen in die gewünschte – profitable – Richtung entwickeln.

Wer einen Anteil eines Private-Equity- oder Venture-Capital-Fonds „zeichnet“, investiert damit immer in einen Strauß von Unternehmen. Die Fondsgesellschaften wissen aus Erfahrung, dass sich nicht alle Unternehmen so positiv entwickeln wie erhofft. Ziel des Investments ist der profitable Verkauf, gelegentlich der Börsengang der Unternehmen nach einigen Jahren. An den Gewinnen werden die Fondsanleger beteiligt – allerdings wird zuvor der Einsatz an Manpower der Fondsgesellschaften abgezogen. Und der ist erheblich.

Hier erfahren Sie mehr über Investments in Venture Capital und Private Equity.

Disclaimer

Diese Inhalte dienen ausschließlich Informationszwecken. Es handelt sich nicht um Empfehlungen oder eine Aufforderung zum Kauf von Finanzprodukten. Die Informationen ersetzen keine auf die persönliche und finanzielle Situation zugeschnittene Beratung.

Investoren sind angehalten, vor einem Investment selbstständig zu recherchieren und sich fachkundigen Rat einzuholen.

Aus vergangenen Wertentwicklungen können keine verlässlichen Aussagen über zukünftige Wertentwicklung gemacht werden. Alle Daten und Informationen, die verwendet wurden, hat der Autor aus eigener, subjektiver Betrachtung als angemessen erachtet. Sie wurden jedoch keiner neutralen Prüfung unterzogen, und es wird keine Haftung und keine Gewähr für die Vollständigkeit und Richtigkeit übernommen. Die Anlage in Finanzinstrumente ist risikobelastet und kann zum Teil- oder Totalverlustes des eingesetzten Kapitals führen.

Bitte beachten Sie unsere Risikohinweise auf https://followmymoney.de/risikohinweise sowie Informationen zu Anlageempfehlungen unter https://followmymoney.de/informationen-zu-anlageempfehlungen/.

Haftung für Inhalte und Links

Wir haben diese Website mit größtmöglicher Sorgfalt erstellt und dabei insbesondere auf die Richtigkeit, Aktualität, Vollständigkeit und Verfügbarkeit geachtet. Dennoch können wir nicht ausschließen, dass alle Inhalte stets fehlerfrei, aktuell und vollständig sind. Insofern ist jegliche Haftung für Schäden, die direkt oder indirekt aus der Benutzung dieser Website und der hierin enthaltenen Informationen entstehen, ausgeschlossen, soweit diese nicht auf ein vorsätzliches oder grob fahrlässiges Verhalten beruht.

Die auf dieser Website vorhandene Inhalte von Dritten oder Links zu Websites Dritter („fremde Inhalte“) haben wir nach bestem Wissen und unter Beachtung größtmöglicher Sorgfalt eingebunden. Insbesondere haben wir bei der erstmaligen Einbindung der fremden Inhalte und dem erstmaligen Setzen von Links darauf geachtet, dass keine rechtswidrigen Inhalte vorliegen. Es ist jedoch nicht auszuschließen, dass die Anbieter die Inhalte im Nachhinein verändert oder weitere Inhalte hinzugefügt haben. Es ist uns nicht möglich, sämtliche fremden Inhalte laufend zu prüfen und wir können keine Verantwortung für diese fremden Inhalte übernehmen. Wir machen uns die fremden Inhalte ausdrücklich nicht zu eigen. Für Schäden aus der Nutzung oder Nichtnutzung der fremden Inhalte haftet ausschließlich der jeweilige Anbieter der Website, auf die verwiesen wurde bzw. die Urheber der Inhalte.

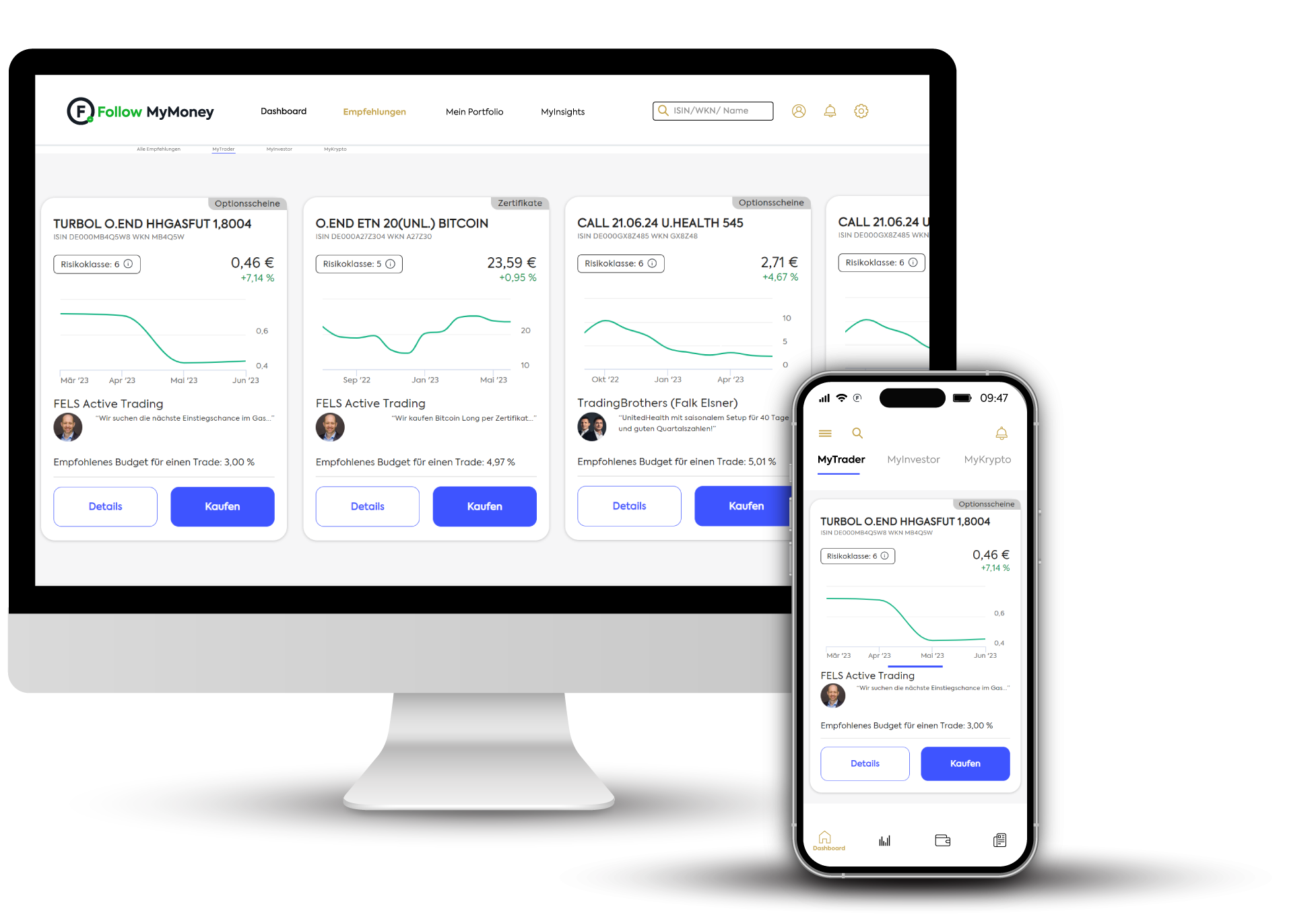

Mit einem Depot bei FollowMyMoney können Sie Ihr Geld breit gestreut in die Werte Ihrer Wahl anlegen und am Wachstum der Märkte teilhaben. Egal, ob Sie über einen ETF einen Index oder eine Branche abbilden, gezielt Einzelaktien von Erfolgsunternehmen kaufen oder in den neuen, zuletzt stark expandierenden Kryptomarkt investieren.

Bauen Sie Ihr Vermögen strategisch auf. Entsprechend Ihrer persönlichen Anlageziele und mit den Kombinationsmöglichkeiten unserer Angebote auf FollowMyMoney.